中国经济网编者按:8月28日,浙江力邦合信智能制动系统股份有限公司(以下简称“力邦合信”)首发申请上会,保荐机构为中信证券。根据招股书,力邦合信拟于上交所上市,公开发行不超过4200万股人民币普通股,共募集资金7.3亿元,其中2.8亿元用于电子驻车系统扩产项目,3亿元用于智能制动器总成项目,1.5亿元用于研发院建设项目。力邦合信募集资金较最初计划缩水,前版招股书中3.2亿元补充营运资金项目被砍。

2014至2017年,力邦合信实现营业收入分别为2.80亿元、5.85亿元、11.23亿元和14.1亿元,实现归属于母公司所有者净利润分别为1794.98万元、4769.01万元、9675.18万元和2.26亿元。

力邦合信近4成营收来自众泰汽车。力邦合信对众泰汽车及其授权厂商的合计销售收入分别为2.71亿元、5.41亿元和5.24亿元,占当期营收的比例分别为46.4%、48.18%和37.12%,存在对众泰品牌及其授权厂商销售相对集中的情况。据媒体报道,今年以来,众泰汽车已收到350条质量投诉。

力邦合信连续四年经营活动产生的现金流量净额低于当期净利润。2014年至2017年,力邦合信经营活动产生的现金流量净额分别为1741.62万元、3915.94万元、-3657.68万元、2343.52万元。

2014年至2017年,力邦合信的应收账款账面价值分别为1.47亿元、3.08亿元、5.51亿元、6.34亿元,占流动资产的比例分别为 55.71%、65.98%、62.46%、57.13%,占总资产比重分别为33.07%、46.31%、49.83%、44.28%。

2014年至2017年,力邦合信存货账面价值分别为6832.61万元、9906.82万元、18006.97万元、26100.40万元,占流动资产的比例分别为25.86%、21.19%、20.4%、23.53%,占总资产的比例分别为15.36%、14.88%、16.28%和18.24%。

2014年至2017年,力邦合信主营业务毛利率分别为24.13%、24.21%、26.10%和29.01%。报告期内,力邦合信毛利率水平始终在行业毛利率均值之上,近三年毛利率始终为同行之冠,远超同行的上市公司亚太股份、万向钱潮、万安科技、伯特利。

据投资有道报道,力邦合信的主营业务毛利率水平远超全部同行业可比上市公司,且毛利率变动趋势与同行业可比上市公司平均水平不相符合,或有财务数据造假之嫌。

报告期内,力邦合信与同一控股股东——力邦集团有限公司下属控制的另一家企业温州力邦企业有限公司(以下简称:力邦企业)之间,存在以采购铝铸件原材料为主的经常性关联交易,而力邦企业提供的铝铸件毛利率显著低于同行业可比上市公司该类业务毛利率,或存以关联交易调节利润的可能性。

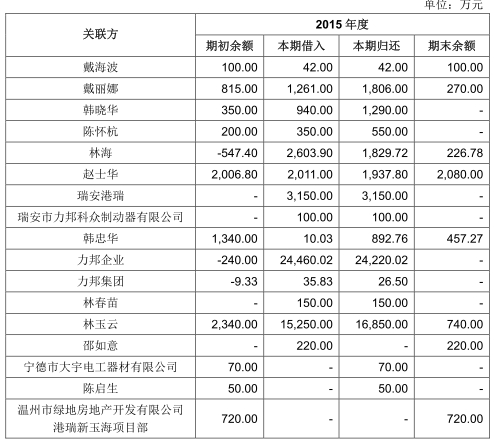

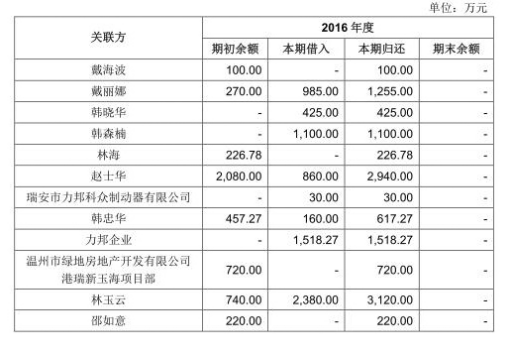

报告期内,力邦合信与关联方之间发生多起百万、千万甚至亿元级别的非经营性资金往来。2015年,力邦合信向力邦企业借入2.45亿元,向林玉云借入1.53亿元……2016年,力邦合信向林玉云借入2380万元,向力邦企业借入1518.27万元……

金证券也质疑了力邦合信业绩掺水,报道称力邦合信的“人设”一直是自主电子驻车制动系统(EPB)实现产业化反击的领头羊,在2017年4月底公司更是召开了盛大的发布会,向外界宣布公司EPB产品从2014年8月开始量产,到2016年年底就实现了百万套的产销量。但从公司招股说明书来看,这个数据兑水严重,实际上截至2017年6月底,公司EPB产品产销量不过60多万套。

发审委则在反馈意见中指出:发行人报告期内与控股股东控制的其他企业存在较多关联交易。发审委要求力邦合信披露关联交易是否履行公司章程规定的决策程序,必要性、定价依据及其公允性,是否存在对关联方的重大依赖。

此外,发审委还指出,2014年至2015年,力邦合信原始报表与申报报表之间差异较多。要求公司详细说明主要差异的情况、产生原因、相关调整是否符合会计准则规定。

中国经济网记者向力邦合信证券事务部发去采访函,截至发稿时未收到回复。

主营乘用车制动系统生产和销售 两版招股书募资缩水3亿元

力邦合信从事乘用车制动系统相关产品的研发、制造和销售业务,主要产品包括电子驻车制动系统(EPB)、盘式制动器及制动器零部件等。

2014至2017年,力邦合信实现营业收入分别为2.80亿元、5.85亿元、11.23亿元和14.1亿元,实现归属于母公司所有者净利润分别为1794.98万元、4769.01万元、9675.18万元和2.26亿元。

本次发行前,力邦集团直接持有力邦合信32.55%的股份,为力邦合信的控股股东。

力邦合信的实际控制人为自然人韩忠华,现任公司董事长。韩忠华直接持有力邦合信 28.13%股份,并通过控股力邦集团间接控制力邦合信32.55%的股份,合计控制力邦合信60.68%股份,为力邦合信实际控制人。此外,自2017年5月起,力邦合信股东赵士华成为韩忠华的一致行动人,将在行使公司股东大会表决权时与韩忠华保持一致。由此,韩忠华实际可支配的公司股东大会表决权比例达86.33%。

韩忠华,1973年出生,中国国籍,无境外永久居留权,初中学历。1989年开始从事汽车配件的销售工作;1995年5月至今任大华汽车执行董事;1999年6月至2017年5月,任力邦企业执行董事;2009年至今,任力邦集团执行董事;2009年12月至2015年10月,任力邦集团总经理;2006年6月至2008年6月任力邦有限董事、总经理;2008年6月至2010年7月任力邦有限董事;2015年9月至2016年12月,任公司总经理;2015年9月至今,任公司董事长;2018年3月至今任力邦集团总经理。

力邦合信拟于上交所上市,公开发行不超过4200万股人民币普通股,共募集资金7.3亿元,将分别为用于电子驻车系统扩产项目、智能制动器总成项目、研发院建设项目。

力邦合信募集资金较最初计划缩水逾3亿元。2017年10月23日报送的招股书显示,力邦合信拟募集资金10.5亿元,其中2.8亿元投向电子驻车系统扩产项目、3亿元投向智能制动器总成项目、1.5亿元投向研发院建设项目、3.2亿元用于补充营运资金。如今,前版招股书中3.2亿元补充营运资金项目被砍。

近4成营收来自众泰汽车

2015至2017年,力邦合信对前五大客户的销售金额合计分别为4.45亿元、8.27亿元和8.45亿元,占公司当期营业收入的比例分别为76.68%、73.67%和59.93%,虽然公司正加大新客户的开拓,前五大客户集中度逐步降低,但仍处于较高水平。

力邦合信近4成营收来自众泰汽车。力邦合信对众泰汽车及其授权厂商的合计销售收入分别为2.71亿元、5.41亿元和5.24亿元,占当期营收的比例分别为46.4%、48.18%和37.12%,存在对众泰品牌及其授权厂商销售相对集中的情况。

据长江商报报道,以做高仿车起家的众泰汽车(000980.SZ)成立于2003年,其造车模式迎合了部分消费能力不够强、无法支付起高端品牌但又希望买到外形亮眼汽车的消费者,因而其实现了高速发展。近几年凭借“山寨之王”的名号在中国三四线城市区域名声远播。

不过,因为毕竟是仿车,缺乏核心技术支撑,加上其新品市场投放速度快,其产品质量问题频频暴露无疑是众泰汽车难言痛点。

公开信息显示,近年来,众泰汽车旗下多款产品频繁出现发动机漏油、变速箱故障、转向抖动、车身异响等故障。

车质网数据显示,今年以来,众泰汽车已收到350条质量投诉,涵盖旗下Z系列、T系列、S系列、大迈品牌等多款产品。其中,众泰SR9的用户满意度仅为2.1分,成为消费者投诉重点。7月初,众泰汽车最新推出的T700高端车型也被曝出“方向盘失控”。此外,众泰T600系列2015年的投诉量曾超过1500次。

此外,前不久,众泰汽车爆发了18家经销商集体维权事件,多名经销商声称多年亏损。公司公告称,目前,众泰汽车已与经销商沟通好。

经营活动产生的现金流量净额与净利润不匹配

力邦合信连续四年经营活动产生的现金流量净额低于当期净利润。2014年至2017年,力邦合信经营活动产生的现金流量净额分别为1741.62万元、3915.94万元、-3657.68万元、2343.52万元。

力邦合信称,报告期内,公司各项活动产生的现金流量基本符合公司自身实际经营状况。经营活动产生的现金流净额低于同期实现的净利润,与公司所处的上、下游行业特征有关。

公司下游客户主要为具有相对较强交易地位的乘用车整车厂商,通常要求零部件供应商提供一定时间的信用期或采取票据结算的支付方式,故对公司运营资金形成较明显的占用。同时,公司报告期内不断扩大产能,增加厂房和机器设备投资,投资活动与筹资活动的现金流量情况同公司的固定资产投资、对外借款及融资扩股情况相符。

毛利率三年居行业之首

2014年至2017年,力邦合信主营业务毛利率分别为24.13%、24.21%、26.10%和29.01%。

力邦合信表示,在盘式制动器销售毛利率稳中略降的情况下,公司毛利率的稳步提升,主要得益于高技术附加值产品电子驻车制动系统销售收入的较快增长,及其销售毛利率的稳步提升。

报告期内,力邦合信毛利率水平始终在行业毛利率均值之上,近三年毛利率始终为同行之冠,远超同行的上市公司亚太股份、万向钱潮、万安科技、伯特利。2014年至2017年同行业可比上市公司主营业务毛利率均值分别为21.43%、21.00%、22.10%、21.79%。

力邦合信认为,各公司之间的毛利率差异,主要系各公司具体的产品结构与市场定位存在不同。例如,公司毛利率略高于同行业上市公司的平均水平,主要系公司产品结构中批量化生产较早且具有高毛利率的电子驻车制动系统产品所占比重较高。根据可比上市公司信息披露,除伯特利外其他可比上市公司的电子驻车制动系统产品尚未进入大规模量产阶段,伯特利公司2017年电子驻车制动系统的收入占比为12.25%,远远低于公司该类高毛利率产品的收入占比。

报告期内多起非经营性资金往来

报告期内,力邦合信与关联方之间发生多起百万、千万甚至亿元级别的非经营性资金往来。

2015年,力邦合信向力邦企业借入2.45亿元,向林玉云借入1.53亿元,向瑞安港瑞借入3150万元,向林海借入2603.9万元,向赵士华借入2011万元……

2016年,力邦合信向林玉云借入2380万元,向力邦企业借入1518.27万元,向韩森楠借入1100万元,向戴丽娜借入985万元……

力邦合信称,公司与关联方之间发生非经营性资金往来情况,主要是向关联方拆借资金用于公司生产经营所需。报告期初,伴随着经营规模与产品订单的较快增长,公司运营资金的补充需求愈加增强,但由于公司当时的银行授信已充分使用,为满足运营资金的补充需求,把握EPB国产化的发展机遇,公司股东在向公司投入资金的同时,亦通过向关联方筹借资金的方式为公司补充运营资金。

公司2015年与力邦企业所发生的资金往来,除向力邦企业筹借与归还资金外,包含了公司因配合力邦企业信用证融资所发生的资金往来。2015年,力邦企业先后向公司开具合计2500万元信用证,公司收到信用证后向光大银行温州分行申请办理国内福费廷业务,或国内信用证项下买方付息议付(贴现)及卖方押汇业务;公司收到银行支付的相关款项后,随即将款项转汇力邦企业,公司不承担相关的利息或其他费用,信用证到期后由力邦企业承付。上述信用证均已如期履行还款义务,不存在逾期及欠息情况。

报告期内,力邦合信与关联方的资金往来集中发生在2015年以及2016年,并已于2016年底前完成了资金占用的清理。公司2017年所发生的关联方资金往来系形成于2017年3月收购温州科众所致,温州科众在被公司收购前曾向韩晓华拆借资金1015.10万元,收购完成后温州科众已将该笔资金归还,除此外公司在2017年不存在发生其他关联方资金往来的情况。

力邦合信在2015年与2016年同关联方的资金往来多为短期资金筹借,存在多次借入与归还的情况,从而使得同部分关联方往来的年度累计发生金额较大。同时,由于该等关联方以公司股东及其关联方为主,系股东为公司发展需要,由其自身或向关联方为公司筹集与补充运营资金,未向公司收取资金利息或占用费。为公允、谨慎地反映公司使用关联方借款的资金成本,力邦合信已根据相关借款的同期可比利率计提了财务费用。2015年与 2016年,力邦合信就使用关联方资金所计提的财务费用分别为957.31万元与118.87万元。

报告期内与控股股东控制的其他企业存在较多关联交易

发审委在反馈意见中指出:发行人报告期内与控股股东控制的其他企业存在较多关联交易。请发行人、保荐机构补充披露发行人关联交易是否履行公司章程规定的决策程序,必要性、定价依据及其公允性,是否存在对关联方的重大依赖,是否具有完整的业务体系和直接面向市场独立经营的能力。上述关联交易未来是否仍将持续发生,如持续发生,发行人保障交易公允性的具体措施,以及上述关联交易对发行人独立性的具体影响,是否构成本次发行上市的实质性障碍,请保荐机构核查并发表明确意见。

招股书显示,2015年,力邦合信和力邦集团发生的销售关联交易主要为出售盘式制动器,交易金额为2174.24万元。

2015年,力邦合信和力邦企业发生的销售关联交易主要为出售盘式制动器,交易金额为113.25万元。

2015年至2017年,力邦合信向关联方力邦企业采购铝铸件原材料,主要为制动钳的钳体毛坯铝铸件,交易金额为1694.53万元、3738.12万元、5568.07万元。

2015年至2016年,瑞安振邦主要向力邦合信供应螺纹导杆、钢珠套等通用零件,交易金额分别为 631.96万元、43.97万元。

2016年至2017年,力邦合信关联方温州科众主要向公司供应制动泵,交易金额分别为105.91万元和33.37万元。

应收账款一路飙升

2014年至2017年,力邦合信的应收账款账面价值分别为1.47亿元、3.08亿元、5.51亿元、6.34亿元,占流动资产的比例分别为 55.71%、65.98%、62.46%、57.13%,占总资产比重分别为33.07%、46.31%、49.83%、44.28%。

力邦合信表示,总体来看,公司应收账款账面价值占总资产比例较高,且增长较快,主要是由于公司报告期内销售收入增长较快,且主要客户存在一定的回款期所致。报告期内,公司与主要客户的结算模式和回款期未发生重大变化,应收账款余额与同期营业收入的增长趋势相符,公司应收账款账龄较短、回款情况良好。

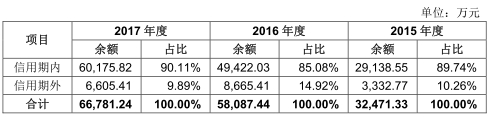

2015年至2017年,力邦合信信用期外应收账款分别为3332.77万元、8665.41万元、6605.41万元,占比分别为10.26%、14.92%、9.89%。

存货规模增长快

2014年至2017年,力邦合信存货账面价值分别为6832.61万元、9906.82万元、18006.97万元、26100.40万元,占流动资产的比例分别为25.86%、21.19%、20.4%、23.53%,占总资产的比例分别为15.36%、14.88%、16.28%和18.24%。

报告期内,力邦合信存货跌价准备分别为76.02万元、96.72万元、256.85万元、389.81万元。

力邦合信称,公司存货余额规模较大且增长较快,主要原因为公司为应对生产和销售规模扩大,尤其是高附加值电子驻车制动产品的业务增长而增加了期末相关存货。

金证券:核心产品产销数据注水

据金证券报道,此前在各类媒体报道中,力邦合信的“人设”一直是自主电子驻车制动系统(EPB)实现产业化反击的领头羊,在2017年4月底公司更是召开了盛大的发布会,向外界宣布公司EPB产品从2014年8月开始量产,到2016年年底就实现了百万套的产销量。但从公司招股说明书来看,这个数据兑水严重,实际上截至2017年6月底,公司EPB产品产销量不过60多万套。

对于环绕的EPB自主光环,力邦合信有牛皮吹大之嫌。

今年4月底网络流传的一篇文章显示,力邦合信借助2017年4月21日上海车展平台,举办了EPB产销百万套庆典暨AEB新品上市发布会。其中,多家主机厂及多家媒体出席。在发布会上,力邦合信新技术研发部经理呙波告诉记者,“我们的EPB产品从2014年8月开始量产,到2016年年底就实现了百万套的产销量!” 据力邦合信介绍,在国内EPB同行中,公司已成为首家突破100万套产销量的企业,EPB以前一直是外资品牌的天下,公司终于打破技术壁垒,这对整个行业来说都是值得庆贺的事情。

记者搜索以往报道,去年10月底的一篇报告中,公司也对外宣称,EPB月产量已达到15万只,去年全年销量可达60多万套,累计超过100万套。

但是,公司最新披露的招股说明书却让真相浮出水面。资料显示,2014年-2016年、2017年1-6月,公司EPB产量为9446件、7.56万件、36.42万件、22.19万件,销量为8298件、7.21万件、33.88万件、21.65万件。

经计算,2014年到今年上半年,报告期内公司EPB总计实现的产量、销量分别为67.11万件、63.57万件,与公司宣称的EPB去年年底实现百万套产销量相去甚远。

考虑到招股说明书是以“件”为计量单位、公司新闻稿是以“套”为计量单位,记者致电公司证券部询问两个计量单位是否都表示单个产品,相关人士表示要向技术人士查证,但截至记者发稿,对方未有回复。

记者同时向业内人士咨询,对方回应称:EPB的计量单位包括“套”、“件”、“只”等,都表示单个产品。他同时笑着称,“公司EPB实际数据与对外公布数据相差一倍,力邦合信不会是把产销量理解为产量加上销量吧?!”

投资有道:力邦合信存财务数据造假之嫌 关联采购或是利益调节工具

据投资有道报道,报告期内,力邦合信主营业务毛利率数据竟然全面超越同行业巨头芜湖伯特利汽车安全系统股份有限公司(证券简称:伯特利 证券代码:603596.SH),而且变动趋势也完全异于同行业上市公司毛利率平均值;再就是用电量与同期产量不匹配,或存财务数据造假之嫌等等问题。

力邦合信与同一控股股东——力邦集团有限公司下属控制的另一家企业力邦企业之间,存在以采购铝铸件原材料为主的经常性关联交易,而力邦企业提供的铝铸件毛利率显著低于同行业可比上市公司该类业务毛利率,或存以关联交易调节利润的可能性。

根据招股书披露,力邦合信向关联方力邦企业采购铝铸件原材料,主要为制动钳的钳体毛坯铝铸件。从2015年到2017年的三年报告期内,公司上述经常性关联交易的金额分别为1,694.53万元、3,738.12万元和5,568.07万元;占公司各期营业成本的比重分别为3.82%、4.50%和5.56%;占铸件原材料采购的比重则分别为17.75%、20.83%和23.00%,无论是关联交易采购金额,还是占当期营业成本之比,亦或是占当期铸件原材料采购之比,三者都出现了持续上涨的趋势。报告期内,公司在铝铸件原材料采购方面,对关联交易的依赖性已显著增加。

按招股书的说法,“铝铸件毛坯的制造工艺简单、通用、较容易找到质量可靠、价格相当的供应商”,力邦合信以此作为其对力邦企业的关联采购并未形成依赖的说辞。可是,既然弱化与力邦企业之间的关联交易是如此“容易”的一件事,并非不可避免,那么为何面对关联交易合规的要求,公司却依然逆势而动,持续显著增加关联采购的规模呢?前后岂非自相矛盾?

让我们进一步分析力邦合信增加向力邦企业关联采购铝铸件的真实原因。据招股书披露,力邦企业报告期内向公司提供的铝铸件产品的销售毛利率分别为18.25%、18.99%和17.95%,同期汽车零部件铸造行业内上市公司的主营业务毛利率平均值分别为21.82%、22.77%和21.81%。与之相比,力邦企业各期关联交易的销售毛利率普遍分别比同行业可比上市公司毛利率平均值低3.57、3.78和3.86个百分点,两者之间的差异持续放大,力邦企业或存在通过压低产品毛利率给予公司销售优惠的可能。