原标题:A股“同股不同权”第一股将诞生!花落云计算服务商优刻得,科创板审核加速,9月过会企业多达13家…… 来源:证券时报·e公司

中国资本市场首家同股不同权企业或将诞生于科创板。

上交所科创板上市委于9月27日召开了第27次审议会议,审议通过了金山办公、优刻得、卓易信息3家企业的科创板首发上市申请。其中,优刻得是科创板受理的首家同股不同权企业,也是科创板首家过会的同股不同权企业。这意味着,优刻得如最终成功上市,A股将诞生“同股不同权第一股”。

云计算服务商优刻得过会

此次顺利过会的优刻得因设置特别表决权备受市场关注。特别表决权设置即俗称的“同股不同权”,公司实际控制人利用较少的股权,通过AB结构设置来获得较高的表决权有效控制公司。

在优刻得的特别表决权设置安排中,其共同实控人季昕华、莫显峰及华琨持有的A类股份每股拥有的表决权数量为其他股东所持有的B类股份的5倍。按照本次可能发行的最多股数(不含采用超额配售选择权发行的股票数量)计算,三位实控人在本次发行完成后将合计持有优刻得20.12%的股份及55.75%的表决权。该模式保证了实控人对公司的经营管理以及对需要股东大会决议的事项的绝对控制权。

优刻得特别表决权安排

资料显示,优刻得成立于2012年,是目前国内最大的中立第三方云计算服务商,自主研发并提供计算、网络、存储等基础资源和IT架构产品,通过公有云、私有云、混合云三种模式为用户提供服务。

根据招股书,公有云是优刻得最主要的收入来源,2016年、2017年、2018年公司公有云的业务收入分别为4.72亿元、7.64亿元、10.11亿元,分别贡献营收比例高达91.43%、90.97%和85.15%。IDC公布的数据显示,截至2018年上半年,优刻得在中国的公有云laaS市场份额占比4.8%,排名第6位,位列阿里云、腾讯云、中国电信、AWS、金山云之后。

在云计算领域,想要与阿里、腾讯等同台竞技,优刻得需要寻求更多资金资源,自2016年以来,优刻得连续进行了7轮外部融资。优刻得设置特别表决权也与不断融资后实控人股权摊薄有关。2018年10月,优刻得获得中移创新产业基金入股,中国移动对其的估值高达115亿元。此次融资后,公司实际控制人季昕华、莫显峰、华琨的持股比例已被大幅摊薄,合计持股比例仅 26.82%。

在筹划科创板上市前夕,优刻得于3月17日召开2019年第一次临时股东大会,表决通过了设置特别表决权股份方案的议案,并修改公司章程,设置特别表决权。优刻得在招股书中表示,设置每一份A类股份对应5份B类股份,将使得季昕华、莫显峰及华琨可以在强化其对公司的控制权,以及保护其他股东的表决权比例之间形成较好的平衡,且有利于增强公司股权结构和治理结构的稳定性。

科创板首设“同股不同权”

实际上,同股不同权在中国市场尚未有先例。同股不同权主要包括3种形式:有限责任公司通过公司章程的额外规定实现同股不同权;“双重股权结构”;“合伙人制度”。华为、阿里巴巴、京东、Google、Facebook等众多科技巨头都使用同股不同权的股权架构,只是在具体的形式上有所不同。

在股份有限公司中最常见的同股不同权形式是“双重股权结构”,又被称为“AB股结构”。指的是公司的资本结构中包含两类或两类以上不同投票权的普通股架构。其中A类股实行一股一投票权,就是在股市中普遍流通的普通股;B类股则实行一股多投票权。 B类股一般由公司创始人或者管理层持有,使公司创始人或管理层即使只占有较少比例的公司股份,依然能够掌握公司的决策权。

兴业研究分析指出,科创企业在高速发展时期难以利用银行贷款,只能借助于多轮股权融资。这导致公司创始人或管理团队的持股比例越来越小,甚至丧失公司经营决策权。而同股不同权制度的推出能很好解决这个问题:财务投资者能够享有相应的分红和资本利得,同时企业的创始人依旧握有公司的决策权,保证企业长期的发展轨迹。

不少互联网企业去海外上市后,A股也逐渐开始拥抱“同股不同权”企业。2019年1月30日,上交所发布关于“就设立科创板并试点注册制相关配套业务规则公开征求意见的通知”,其中的附件《上海证券交易所科创板股票发行上市审核规则(征求意见稿)》第四章第五节“表决权差异安排”中专门列出了关于同股不同权公司在科创板上市制度的安排。

2019年3月1日,证监会发布《科创板首次公开发行股票注册管理办法(试行)》和《科创板上市公司持续监管办法(试行)》,其中《管理办法》的第四十一条和《监管办法》的第八条进一步明确了同股不同权企业的上市和披露规则。科创板关于同股不同权制度的安排逐渐清晰。

针对同股不同权的企业上市,科创板还额外设置了两套标准:预计市值不低于人民币100亿元;预计市值不低于人民币50亿元,且最近一年营业收入不低于人民币5亿元。冲刺科创板IPO的优刻得就选择了第二套上市标准进行申报。

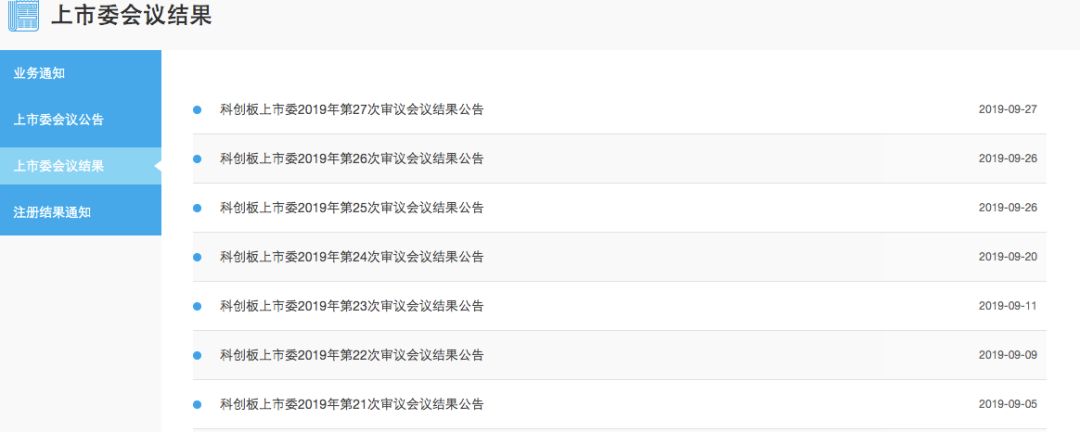

9月科创板过会企业达13家

进入9月以来,科创板上会节奏明显加快。截至目前,已有13家企业顺利过会科创板。除优刻得外,金山办公也是科创板上市委第27次审议会议的明星企业。

金山办公的产品包括WPS、金山词霸等。其科创板上市申请在5月8日获得上交所受理,官网资料显示,公司的注册地位于北京,属于软件和信息技术服务业,保荐机构为中金公司,拟融资金额20.50亿元。

据招股书披露,金山办公的控股股东是WPS香港。WPS香港于2015年11月2日在香港特别行政区成立,持有公司67.50%的股份,董事包括雷军、邹涛、吴育强。股权结构显示,金山软件通过WPS开曼持有WPS香港100%的股权。公司的间接控股股东,处于绝对控股地位。截至2019年6月30日,雷军通过持股、表决契约和《关于保持一致行动的协议》,被视为对金山软件3.53亿股表决权拥有权益,享有占金山软件股份总数25.70%的股份表决权,为金山软件的单一最大投票权的拥有者。这意味着,金山办公此次过会后,如顺利通过注册,雷军旗下将又有一家公司成功进军资本市场。

值得一提的是,9月份有两家科创板申报企业过会失败。9月26日晚间,上海证券交易所官网发布了科创板上市委2019年第25次审议会议结果,上市委不同意泰坦科技的科创板首发申请。科创板上市委员会审议认为,泰坦科技未能准确披露业务模式和业务实质,未能准确披露其核心技术及其先进性和主要依靠核心技术开展生产经营的情况,因而决定对其科创板上市申请予以终止审核。

此前的9月5日,上交所科创板上市委第21次审议会议决定,不同意国科环宇在科创板发行上市,使其成为首家没能成功过会的科创板申请上市企业。

此外,9月30日,祥生医疗和中国电器也将上会科创板。据披露,即将到来的10月,科创板上市委将举行两场审议会议,分别审议普门科技、三达膜、联瑞新材、清溢光电和当虹科技的发行上市申请。