7月26日早间,中国金茂(00817.HK)在港交所发布公告称,控股股东中化香港向平安人寿和新华人寿分别出售中国金茂17.87亿股及1555.986万股公司股份,每股作价4.8106元,较上日收市价4.84港元折让0.61%。

具体而言,平安人寿委任投资管理人平安资管(香港)将以协议价每股4.8106港元,认购中化香港持有的中国金茂17.87亿股。中化香港将认购中国金茂附条件发行的1.54亿股平安认购股份,认购价为每股4.8106港元。

同时,新华人寿将以每股4.8106港元,认购中化香港持有的中国金茂1555.986万股。中化香港将认购中国金茂附条件发行的1555.986万股新华认购股份,认购价为每股4.8106港元。

此次交易,平安和新华将分别耗资85.97亿港元和7485万港元。两者合计约86.7亿港元。

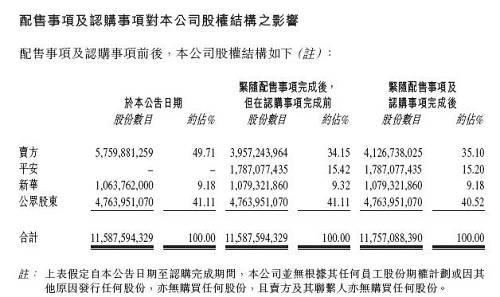

交易完成后,平安人寿通过平安资管(香港)持有中国金茂现有已发行股本约15.42%,占中国金茂经认购事项扩大后的已发行股本约15.20%,成为中国金茂第二大股东。中化香港持股由49.71%降至35.10%,新华人寿持股维持9.18%。

中国平安(行情601318,诊股)表示,对中国金茂的投资,是偏长期的财务性投资,在养老、健康产业方向具有战略协同效应,但不会参与公司实际经营管理。

另据知情人士透露,中国金茂作为一家地产央企,引入平安人寿为公司的第二大股东,是在央企混改的市场化征程上迈出的关键性一步,有利于进一步激发企业活力,最大化股东利益。

86.7亿港元认购中国金茂18亿股

中国金茂是我国一家大型房地产项目开发商及运营商。现有主营业务包括城市运营、物业开发、商务租赁、零售商业运营、酒店经营及金融与服务。中国金茂为大型国企中化集团的房地产开发业务的平台企业。

根据公告,中国金茂与股东中化香港,以及险资平安、新华分别订立配售及人认购协议。

交易顺序为,中化香港先向平安人寿和新华人寿分别出售中国金茂17.87亿股及1555.986万股公司股份,每股作价4.8106元,然后中化香港将以同等价格认购中国金茂附条件发行的1.54亿股平安认购股份和1555.986万股新华认购股份。

此次交易确定的配售价为每股股份4.8106港元,较上日收市价4.84港元折让约0.61%。

据公告,开展配售事项及认购事项能为中国金茂扩张及发展补充所需资金。董事认为,配售事项及认购事项以及引入平安会带来合作机会,以及在扩大公司股东基础及资本规模的同时,为公司提供筹集额外资金的机会。

交易完成后,平安资管(香港)持有中国金茂现有已发行股本约15.42%,占中国金茂经认购事项扩大后的已发行股本约15.20%,成为中国金茂第二大股东。

新华为中国金茂现有股东,此前已持有中国金茂已发行股本约9.18%。配售事项及认购事项完成后,新华持股维持9.18%。

平安回应:财务性持股,不参与实际运营

中国金茂是一家行业排名TOP30的大型地产央企,中国金茂所开发的上海金茂大厦成为陆家嘴(行情600663,诊股)城市地标建筑之一。数据显示,今年6月,中国金茂单月实现销售金额240亿元,同比增长60.3%,上半年累计实现合约销售金额785亿元,同比增长9.3%。

对于此次投资中国金茂,中国平安表示,对中国金茂的投资,是偏长期的财务性投资,在养老、健康产业方向具有战略协同效应,但不会参与公司实际经营管理。

中国平安人士透露,中国金茂是平安参与的较大的央企级国企混改投资之一。公司过往与平安集团的多家子公司有着良好的业务合作。本次交易后平安作为第二大股东,将与中国金茂在多个层面深化合作,发挥战略协同。平安雄厚的实力将为金茂提供有力支持,加速公司跨越式发展。

此次持股中国金茂,是中国平安继2018年持股华夏幸福(行情600340,诊股),并在今年1月增持而成为后者第二大股东之后,再次投资上市房企的股份。此前,中国平安已投资碧桂园、旭辉控股等房地产企业的股票。中国平安在房地产领域投资的动作频繁,也引起外界的关注。

对此,中国平安集团总经理任汇川在2018年业绩发布会上回应称,地产投资是银保监会相关政策范围的正常的保险资金应用投资,纯属财务性投资。不动产是全球保险业公认的理想的长期匹配资产之一。

“平安将长期保险资金与优质的不动产资产匹配,是在坚守风险底线的前提下的配置,可确保保险资金获得长期、稳定、健康的投资回报,实现保险资金保值、增值。房地产行业兼具价值与成长属性的特点,比较契合保险资金的配置需求。”他说。

而在平安的投资策略选择方面,平安首席投资官陈德贤表示,平安会精选市场上估值相对比较低、分红好、经营稳健的一些优质上市公司,做长期价值投资,从而以匹配保险长期负债,分享优质上市公司成长收益。

险资为何热衷地产股?

近年来,中国人寿(行情601628,诊股)、中国平安等保险企业加码投资地产的动作频频。

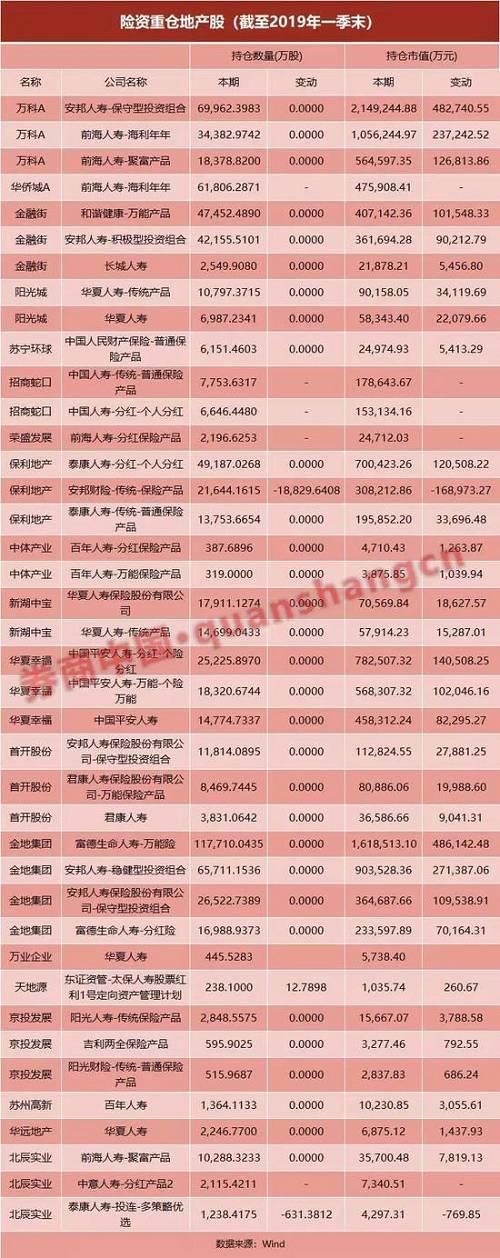

据不完全统计,截至2019年一季度末,中国人寿持有招商蛇口(行情001979,诊股)的股份;中国平安持有华夏幸福的股份;前海人寿则持有万科、荣盛发展(行情002146,诊股)、华侨城等的股份;泰康人寿则持有保利地产(行情600048,诊股)、北辰实业(行情601588,诊股)的股份。直接投资方面,2018年,中国人保(行情601319,诊股)系子公司、太平财险、太平养老等纷纷参与广州金融城地块竞拍。华润置地2018年底发布公告称,华润置地珠海与南宁投资、华润投资、世博土地控股以及中国人寿等多家公司拟成立一只房地产投资基金,主要目标为投资写字楼物业、酒店项目、商业物业、长租公寓及相关周边服务。

券商中国记者统计显示,地产股是险资重仓较多的行业之一。2019年一季末,保险公司重仓房地产股市值总计约1216亿元,其中对万科A(行情000002,诊股)、金地集团(行情600383,诊股)、华夏幸福、保利地产持仓市值较大,分别达到377亿元、312亿元、180.91亿元和120.45亿元。

国金证券(行情600109,诊股)今年3月发布的研报显示,保险机构持股风格以主板为主,重仓“金融、地产、消费”,偏好“流动性好、股息率高、盈利能力强”的个股。

那么,保险资金“偏爱”地产股背后的逻辑是什么?业内人士表示,保险公司投资上市房企,并非都要寻求房地产业务运作,其背后有着保险资产配置的现实需求。

民生证券报告分析认为,从内生因素来看,随着保险公司保费收入逐年增长,保险公司自身具有不断增长的资金配置需求。从外部因素来看,一方面房地产板块历来具有高ROE(净资产收益率)、低波动性、业绩预期优良等优质属性,另一方面房地产行业已逐渐步入稳定发展期,在行业集中度不断提高背景下,龙头房企兼具价值与成长属性,对于险资具有较大的吸引力。

业内人士分析,而近年来宏观经济持续下行压力加大,投资收益压力正在增加。对于保险公司来说,如何优化资产配置,分散投资风险,寻求保险资金的保值增值是首要目标。眼下,不动产投资仍然是保险资金获得相对长期、稳定、健康收益的重点领域,预料在未来一定时间内仍然是险资资产配置趋势。