停牌近7个月的全球手机ODM龙头闻泰科技12月3日复牌,国内唯一的大型IDM企业安世半导体将随之登陆A股市场。据悉,目前闻泰科技已经制定双千亿目标,即1000亿市值和1000亿销售额,将有望在未来几年实现。

此次收购完成后闻泰科技将成为中国最大的半导体上市公司,成功收购恩智浦的标准产品业务,对于整个中国半导体行业具有空前的意义,这是中国资本第一次可能也是最后一次买到国际一流公司的核心技术及其优质资产,填补了我国在该领域高端芯片及器件的技术空白。

预案修订稿披露,上市公司拟向全体交易对方以发行股份及支付现金相结合的方式购买其持有的标的资产,交易对价201.49亿元。上市公司拟以现金方式支付交易对价88.93亿元,包括以募集配套资金向境内外GP支付0.07亿元(上市公司为取得境内外GP拥有的财产份额和相关权益以及服务而支付的现金总对价为32.11亿元)、以募集配套资金向境内LP支付32.54亿元(上市公司支付给境内LP现金总对价为35.82亿元)、向境外LP支付8.235亿美元(假设汇率按照人民币兑美元汇率6.8389:1计算,折合56.32亿元人民币)。上市公司拟以发行股份的方式支付交易对价112.56亿元,总计发行股份数为456,074,817股。

结合上市公司于 2018 年 9 月 17 日发布的重大现金购买草案,上市公司在收购合肥广芯 LP 财产份额中拟出资金额为 67.05 亿元,本次交易合计支付 268.54亿元,对应合肥裕芯的权益比例合计约为 76.87%(穿透计算后),考虑境外 JW 持有裕成控股的权益份额,对应取得裕成控股的权益合计比例约为 79.97%(穿透计算后)。本次交易中裕成控股 100%权益的预估值约为 351 亿元。

而268.54亿元的对价也让闻泰科技此次收购成为近年来最大的一次半导体并购案。

投资机构分析人士指出,上市公司收购安世80%左右的股权(包括现金重大购买、发行股份购买资产)合计花费269亿元,其中,自有资金17亿,借款50亿,发股113亿,海外贷款56亿,募配用于交易支付33亿。269亿对价中,境内LP对价180亿、境外LP对价56亿、GP 32亿。配募到位后,一部分用来支付对价33亿,剩余30多亿就在上市公司账上,可以偿还一部分银行贷款,降低上市公司财务费用。前次收购固定资产评估增值1亿美元左右,按2-10年平均折旧摊销。无形资产增值部分3.6亿美元是按15年摊销,上述折旧摊销都是从2017年2月开始的。这次收购预计不会产生很多的评估增值,后续也不会产生新的折旧摊销,全部会进入商誉,每年做减值测试。所以从整个方案来说,虽然看上去资金规模很大,但整体还是可控和可行的。而一旦闻泰科技在控制安世后在海外用安世进行贷款融资,因为海外贷款利率较低,将迅速降低公司财务成本。

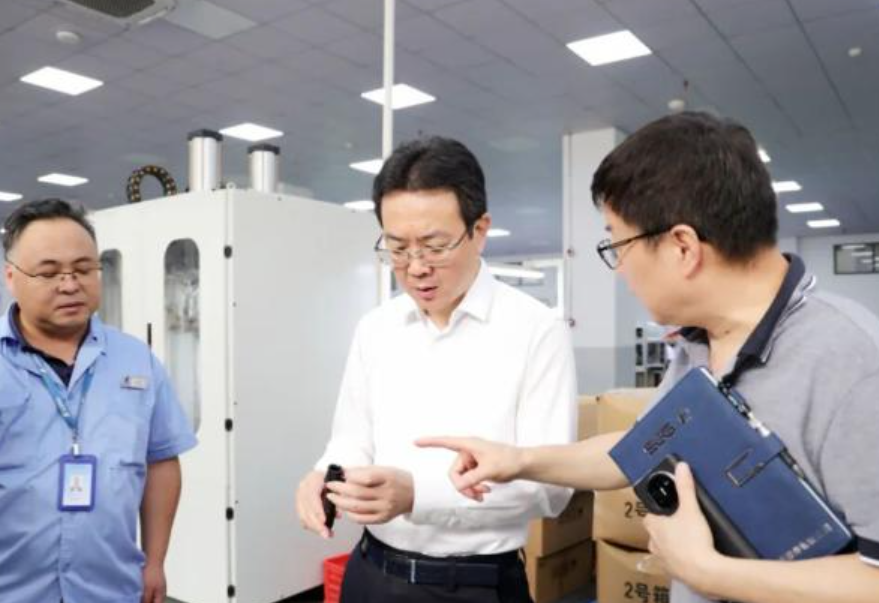

对于本次收购的目的和意义。闻泰科技董事长张学政之前在媒体说明会表示,首先,安世集团的大量产品可用于闻泰科技的产品,本次收购后,闻泰科技将从ODM公司延伸到上游半导体器件领域,双方业务将形成良好的协同效应;其次,本次收购后上市公司将与标的在国内合建研发中心,双方在汽车电子、物联网、5G等高增长领域具有巨大的联合创新空间;第三,分立器件是设计与工艺的结合,需要长期的研发积累,本次收购有助于增强中国半导体产业在全球的竞争力和影响力。

年出货量1千亿颗,闻泰科技一跃成为中国最大半导体上市公司

安世集团前身为NXP半导体标准产品事业部,专注于分立器件、逻辑器件及MOSFETs生产和销售,应用领域包括汽车电子、工业控制、电信通讯、消费电子等,产品线超过1万种,客户数量超过2万家。

安世半导体制造全球布局

安世半导体产品系列及竞争地位

从细分市场的全球排名看,安世二极管和晶体管排名第一,逻辑器件排名第二(仅次于TI),ESD保护器件排名第二,小信号MOSFET排名第二,汽车功率MOSFETs排名第二(仅次于英飞凌Infineon)。

据合肥芯屏产业投资基金此前披露的数据显示,安世集团在2017年2月交割完成后,各项业务仍保持稳健增长。销售收入从2015年的10.3亿美元增长至2017年(2月-12月)近12.88亿美元。预案显示,2017年安世集团的业绩年增长率达38%,过去三年保持较高速增长。

EBIT(息税前利润)从2015年的2.33亿美元增长至2017年(2月-12月)近3.27亿美元。2017年12月末标的企业总资产34.25亿美元,在职员工约1.15万人。近日广东新增封测生产线,使安世半导体全年生产总量超过1000亿颗稳居全球第一。

安世半导体是典型的IDM模式

目前,安世半导体(中国)有限公司是安世半导体最大的装配与测试工厂,位于广东省东莞市黄江镇。占地面积约为100,000平米,现有雇员4000人。成为全球最大的半导体生产中心之一。2018年3月6日,安世半导体宣布其设在广东东莞的新分立器件封装和测试工厂正式投产。新工厂拥有超过1500台以上的半导体设备,年产量达到900亿件分立器件,每秒生产2000件以上,产能增加50%。

公司各领域产品应用及重要客户

不管从行业地位、技术实力、人才队伍方面看,安世集团在行业都是屈指可数的佼佼者。闻泰科技通过此次成功的收购,也一跃成为中国最大的半导体公司。

手机中国联盟秘书长王艳辉表示,此次收购完成后闻泰科技将成为中国最大的半导体上市公司,成功收购恩智浦的标准产品业务,对于整个中国半导体行业具有空前的意义,这是中国资本第一次可能也是最后一次买到国际一流公司的核心技术及其优质资产,填补了我国在该领域高端芯片及器件的技术空白。这样的收购以后再也不会有了,从某种意义上说,安世半导体是无价的。