上会预报|十二家IPO企业将上会:上交所五家+深交所七家

ipo日历

根据证监会公告,十二家IPO企业将上会,其中上交所五家,深交所七家,具体情况如下:

— 1 —

安佑生物科技集团股份有限公司

1. 发行人主要业务

公司主要从事饲料的研发、生产和销售,产品包括猪饲料、水产饲料、禽饲料和反刍饲料等,其中猪饲料是最主要的产品。公司猪饲料产品主要包括安佑三奶一旺乳猪专用系列产品(主要包括教槽料和保育料等)、安佑牌肉猪环保饲料系列、安佑牌种猪专用系列产品等。

2.发行人控股股东及实际控制人

安佑集团(中国)有限公司(以下简称安佑中国)持有本公司发行前的177,595,546股股份,占总股份数的47.03%,为公司控股股东。

本公司实际控制人为洪平苏美俐夫妇及其子女洪婉玲、洪翊棻、洪福佑。

3.发行人前十大股东

本次发行前,本公司有9名股东,均为企业股东,分别为安佑中国、博纳创业、高立创业、鼎晖投资、邦万顾问、鸿远盛晖创业、国际金融公司、时富控股、安佳控股。

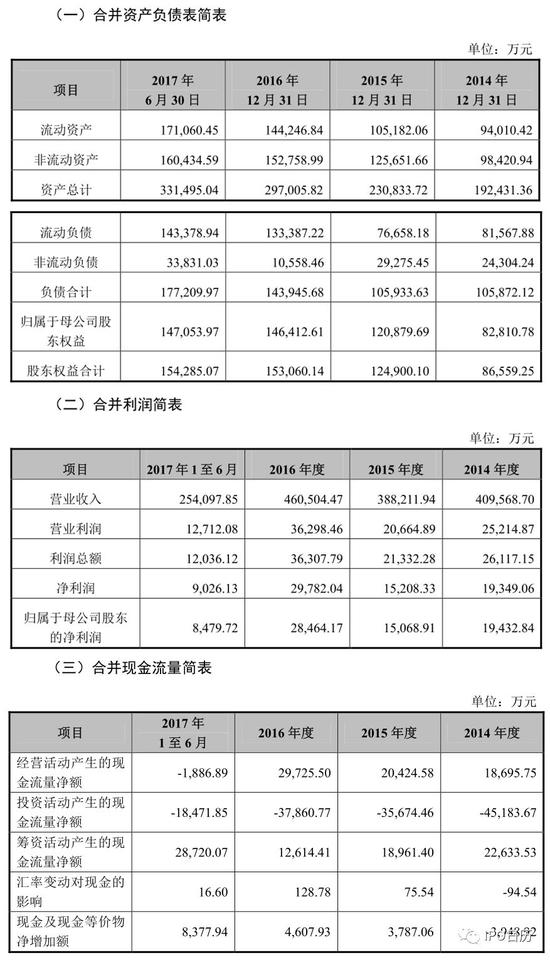

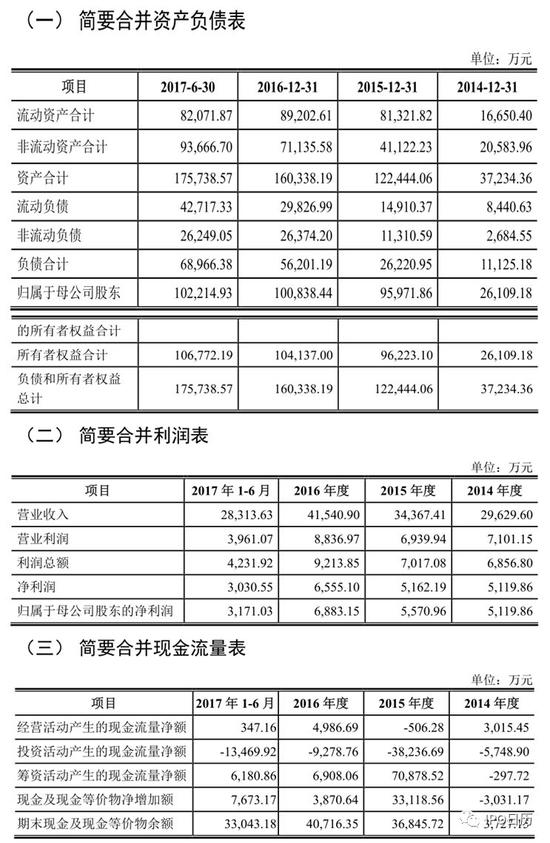

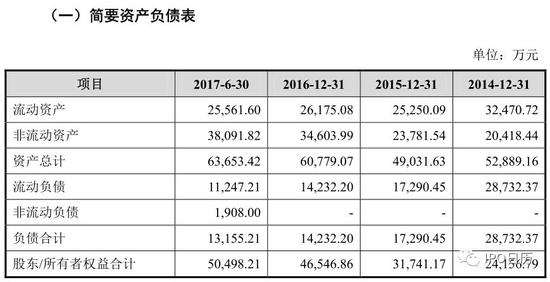

4. 主要财务数据

5.募集资金用途

6. 中介机构

保荐机构:中天国富证券有限公司

发行人律师:北京市海润律师事务所

审计机构:大华会计师事务所(特殊普通合伙)

评估机构:银信资产评估有限公司

— 2 —

温州康宁医院股份有限公司

▼

1. 发行人主要业务

公司的主营业务为面向精神和心理疾病患者提供全方位的专科医疗服务。公司是目前国内最大的民营精神专科医院集团,拥有自营专科医院十家,并管理四家精神专科医院、一家主要从事精神科业务的中西医结合医院、一家以老年康复科业务为主的综合性医院和两个精神科科室。

2.发行人控股股东及实际控制人

管伟立先生及其配偶王莲月女士合计持有公司2,214.4750万股股份,占公司总股本的30.32%,为公司控股股东和实际控制人。

3.发行人前十大股东

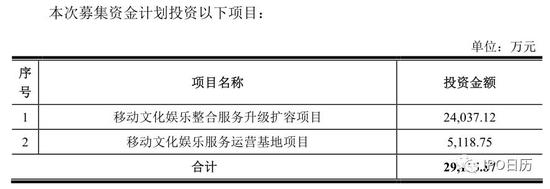

4. 主要财务数据

5.募集资金用途

6. 中介机构

保荐机构:中信建投证券股份有限公司

发行人律师:北京市海润律师事务所

审计机构:普华永道中天会计师事务所(特殊普通合伙)

评估机构:银信资产评估有限公司

— 3 —

北京挖金客信息科技股份有限公司

▼

1. 发行人主要业务

公司是移动文化娱乐产业领域的整合服务提供商,主营业务是为语音杂志、游戏、动漫、阅读等移动娱乐产品提供内容整合发行、渠道营销推广和产品支付计费等一站式服务。此外,2016年以来,公司开始尝试企业融合通信业务。

2.发行人控股股东及实际控制人

李征、陈坤目前直接合计持有公司64.63%股份,系公司创始股东及一致行动人,为公司控股股东及实际控制人。

3.发行人前十大股东

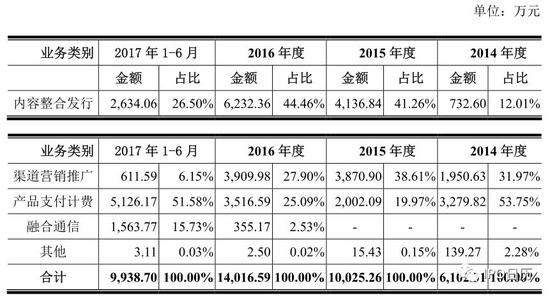

4. 主要财务数据

5.募集资金用途

6. 中介机构

保荐机构:招商证券股份有限公司

发行人律师:国浩律师(北京)事务所

审计机构:广东正中珠江会计师事务所(特殊普通合伙)

评估机构:广东联信资产评估土地房地产估价有限公司

— 4 —

南通冠东模塑股份有限公司

▼

1. 发行人主要业务

公司是国内精密注塑件及精密模具的专业设计与制造商,主要从事汽车车灯配件、汽车内外饰件、汽车功能件等精密注塑件、精密模具及线束的研发、设计、生产和销售,致力于为汽车整车厂商和配件厂商提供注塑一体化解决方案。

2.发行人控股股东及实际控制人

发行人控股股东冠东投资,法定代表人为郑新平,经营范围为“对制造业、服务业、房地产业的投资。截至本招股说明书签署日,冠东投资持有发行人4,384.125万股股份,占本次发行前总股本的38.97%。郑新平、陆英和ZHENG DIWEN(郑迪文)为发行人实际控制人。

3.发行人前十大股东

4. 主要财务数据

5.募集资金用途

6. 中介机构

保荐机构:中泰证券股份有限公司

发行人律师:北京市中伦律师事务所

审计机构:天健会计师事务所(特殊普通合伙)

评估机构:坤元资产评估有限公司

— 5 —

赣州腾远钴业新材料股份有限公司

▼

1. 发行人主要业务

公司主要从事钴、铜产品的研发、生产与销售,为国内最具竞争力的钴盐生产企业之一。公司的核心产品为氯化钴、硫酸钴等钴盐以及四氧化三钴等钴氧化物。此外,由于铜钴伴生的特点,公司还生产电积铜。

2.发行人控股股东及实际控制人

本公司控股股东、实际控制人为罗洁、谢福标、吴阳红,三人为一致行动人。截至本招股说明书签署日,罗洁持有发行人2,907万股股份,持股比例为38.25%;谢福标持有发行人1,384.59万股股份,持股比例为18.22%;吴阳红持有发行人692.04万股股份,持股比例为9.11%。三人合计持有发行人4,983.62万股股份,持股比例为65.57%。

3.发行人前十大股东

4. 主要财务数据

5.募集资金用途

6. 中介机构

保荐机构:国海证券股份有限公司

发行人律师:福建天衡联合律师事务所

审计机构:致同会计师事务所(特殊普通合伙)

评估机构:福建中兴资产评估房地产土地估价有限责任公司

— 6 —

申联生物医药(上海)股份有限公司

▼

1. 发行人主要业务

公司是一家专业从事兽用生物制品研发、生产、销售及服务的高新技术企业,主要产品为口蹄疫疫苗。

2.发行人控股股东及实际控制人

公司的控股股东及实际控制人认定为聂东升、杨玉芳、杨从州、王东亮,其中聂东升与杨玉芳为夫妻关系,杨玉芳与杨从州为姐弟关系,王东亮为杨玉芳胞姐之配偶。

3.发行人前十大股东

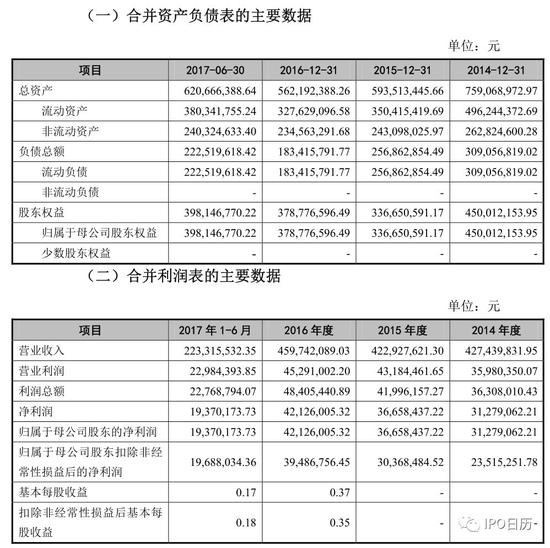

4. 主要财务数据

4. 主要财务数据

6. 中介机构

保荐机构:国信证券股份有限公司

发行人律师:国浩律师(上海)事务所

审计机构:安永华明会计师事务所(特殊普通合伙)

评估机构:湖北众联资产评估有限公司

— 7 —

浙江锋龙电气股份有限公司

▼

1. 发行人主要业务

公司主要从事园林机械零部件及汽车零部件的研发、生产和销售,产品包括点火器、飞轮、汽缸等园林机械关键零部件和多种品规的汽车精密铝压铸零部件等。

2.发行人控股股东及实际控制人

发行人控股股东为诚锋实业,持有公司本次发行前38,517,540股股份,占比为57.7821%,能够对公司的经营管理和重大决策实施有效的控制。发行人实际控制人为董剑刚。董剑刚先生直接持有公司9,481,260股股份,占比为14.2233%。

3.发行人前十大股东

4. 主要财务数据

5.募集资金用途

6. 中介机构

保荐机构:九州证券股份有限公司

发行人律师:浙江天册律师事务所

审计机构:天健会计师事务所(特殊普通合伙)

评估机构:坤元资产评估有限公司

— 8 —

河南蓝信科技股份有限公司

▼

1. 发行人主要业务

发行人主营业务是动车组列控动态监测系统及衍生产品的研发、集成、销售、 河南蓝信科技股份有限公司 招股说明书1-1-35 安装及维护,主要包括:列控设备动态监测系统(DMS)、动车组司机操控信息分 析系统(EOAS)、高速铁路列控数据信息化管理平台、信号动态检测系统等相关 产品的研发、集成、销售与技术支持服务业务。同时,也根据客户需求提供其他配套产品及服务。

2.发行人控股股东及实际控制人

截至本招股说明书签署日,公司股本总额 65,217,390 股,赵建州直接持有公司 30,026,800 股,持股比例为 46.04%,为公司控股股东、实际控制人。

3.发行人前十大股东

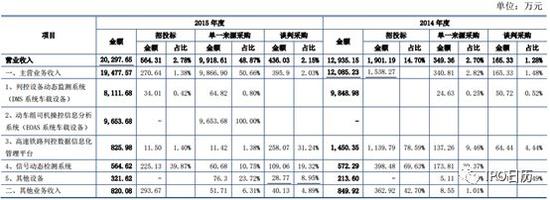

4. 主要财务数据

5.募集资金用途

6. 中介机构

保荐机构:中德证券有限责任公司

发行人律师:北京懋德律师事务所

审计机构:立信会计师事务所(特殊普通合伙)

评估机构:中联资产评估集团有限公司

— 9 —

北京宇信科技集团股份有限公司

▼

1. 发行人主要业务

公司是国内规模最大的银行 IT 解决方案提供商之一,主要从事向以银行为主的金融机构提供包括咨询、软件产品、软件开发和实施、运营维护、系统集成等信息化服务。公司作为一家服务金融企业客户的、以提供信息化产品和服务为主的解决方案供应 商,其报告期内的公司主营业务包括软件开发及服务、系统集成销售及服务、其他主营业务三大类。

2.发行人控股股东及实际控制人

截至本招股说明书签署之日,宇琴鸿泰持有公司 34.4196%股份,为公司控股股东。北京宇信科技集团股份有限公司 招股说明书(申报稿) 1-1-29 洪卫东先生持有宇琴鸿泰 100%股权,是公司的实际控制人。

3.发行人前十大股东

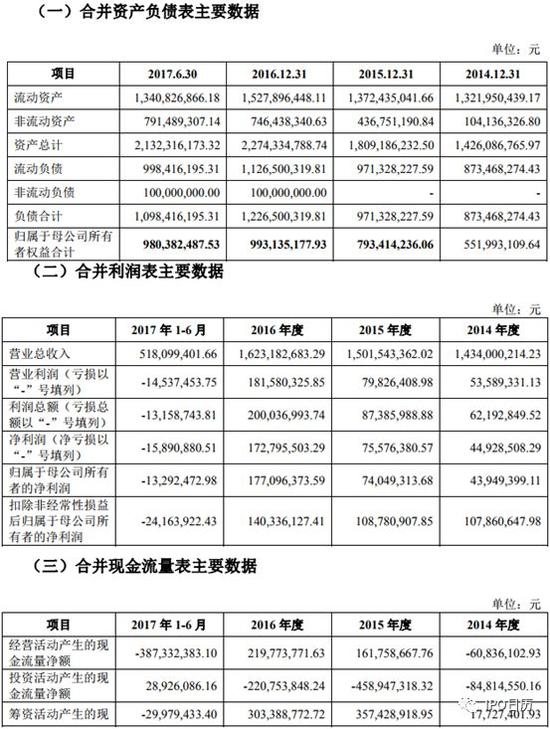

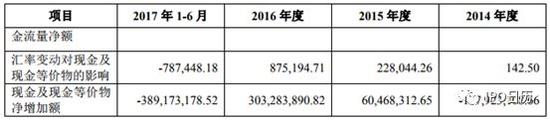

4. 主要财务数据

5.募集资金用途

6. 中介机构

保荐机构:中国国际金融股份有限公司

发行人律师:北京安新律师事务所

审计机构:立信会计师事务所(特殊普通合伙)

评估机构:北京中天华资产评估有限责任公司

— 10 —

彩讯科技股份有限公司

▼

1. 发行人主要业务

彩讯科技是一家产业互联网技术和服务供应商,公司自设立以来,一直专注于企业信息化领域,致力于为大中型企业和政府部门等提供基于邮件系统、云存储、协同办公、 大数据平台及应用、电子渠道建设和运营支撑、数字营销等产品的互联网应用平台的建 设及运营支撑服务,并整合产业链众多合作伙伴产品及服务,满足客户整合、集约、协同的管理特征,面向客户服务和价值创造,打造健康、多赢、可持续的商业生态环境。

2.发行人控股股东及实际控制人

公司实际控制人为杨良志、曾之俊;截至本招股说明书签署之日,杨良志直接持有 公司 6%的股份,并通过其控股子公司深圳万融(杨良志持有深圳万融 95%的股权)控制公司 18.75%的股份;曾之俊通过其全资子公司深圳百砻控制公司24.75%的股份,因 此,杨良志和曾之俊共同控制发行人合计 49.50%的股份。

3.发行人前十大股东

4. 主要财务数据

5.募集资金用途

6. 中介机构

保荐机构:中信证券股份有限公司

发行人律师:北京市君合律师事务所

审计机构:立信会计师事务所(普通特殊合伙)

评估机构:万隆(上海)资产评估有限公司

— 11 —

深圳华智融科技股份有限公司

▼

1. 发行人主要业务

本公司主要从事金融POS终端产品及相关软件的技术研发、生产、销售、技术支持与售后服务,并致力于成为优秀的支付解决方案提供商。

2.发行人控股股东及实际控制人

公司的控股股东、实际控制人为自然人杨晓东。截至本招股说明书签署日,杨晓东直接持有本公司2,961.00万股股份,占本次发行前公司总股本的39.48%。

3.发行人前十大股东

4. 主要财务数据

5.募集资金用途

6. 中介机构

保荐机构:兴业证券股份有限公司

发行人律师:广东信达律师事务所

审计机构:大华会计师事务所(特殊普通合伙)

评估机构:国众联资产评估土地房地产估价有限公司

— 12 —

广东格林精密部件股份有限公司

▼

1. 发行人主要业务

公司是国内领先的消费电子产品结构件的专业提供商,主要从事多功能精密结构件及精密模具的研发、设计、生产和销售业务。

2.发行人控股股东及实际控制人

惠州惠丰宝直接持有公司40.07%的股权,通过丰骏投资持有公司29.61%的股权,合计持有公司69.69%的股权,是公司的控股股东。

3.发行人前十大股东

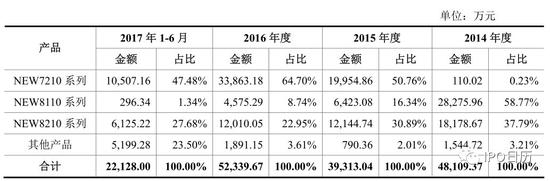

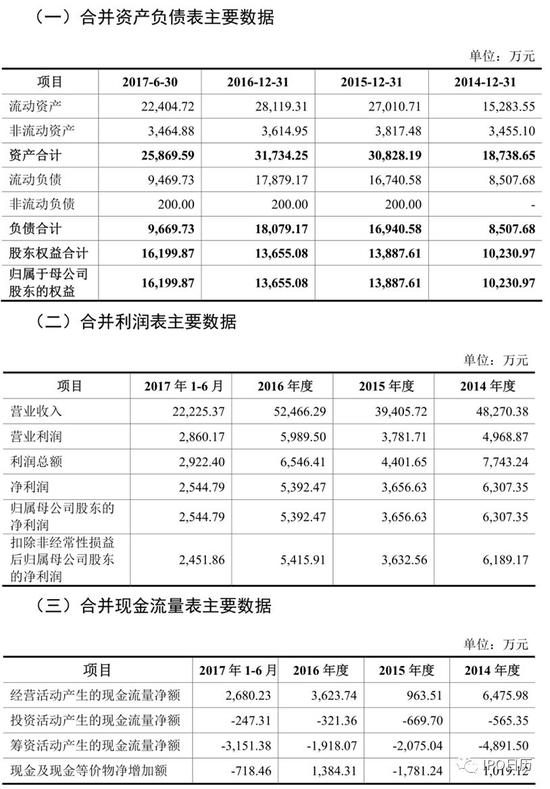

4. 主要财务数据

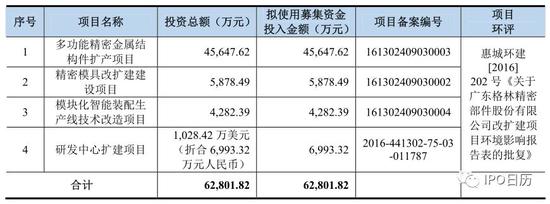

5.募集资金用途

6. 中介机构

保荐机构:招商证券股份有限公司

发行人律师:北京市金杜律师事务所

审计机构:天健会计师事务所(特殊普通合伙)

评估机构:广东中联羊城资产评估有限公司

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。