眼观六路,耳听八方,还要上知天文,下知地理。没错,这说的就是A股散户的选股过程。选基金的道理也是一样,需要综合考量很多因素。选股也好,选基也罢,最终选的其实就是一个最优组合,即应该追求风险最小化还是收益最大化?风险和收益之间该如何权衡?本期排排君将为大家揭开建仓基金组合的秘密。

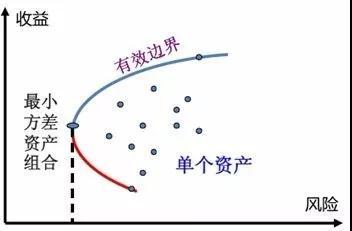

说到最优组合,很多投资者首先想到上期排排君说的马科维兹的均值-方差模型。

来源:网络

均值-方差模型的主要作用是选出那些在特定风险下收益最大的资产,或特定收益下风险最小的资产。但仔细想想你会发现,均值-方差模型并没有综合考虑风险与收益两者的因素,而在选基进入投资组合时仅考虑单一因素是不行的。

举个栗子,排排君是一位风险厌恶型投资者,投资风格属于保守型。那么根据均值-方差模型,排排君首要考虑的就是规避风险,其次才是寻找在这个风险水平下收益最大化的投资资产。

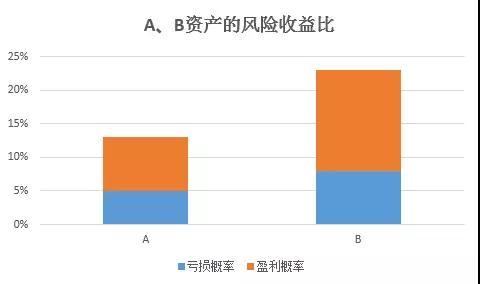

假如,此时市场上有两种基金供排排君选择,A基金有5%的亏损风险,但有8%的概率获取收益;而B基金有8%的亏损风险,但有15%的概率获取收益。作为保守型投资者的排排君,肯定会倾向于选择风险更低的A基金。但实际上,从理性投资角度来看,B基金的风险/收益比,比A基金更高的,即A的风险收益比为5/8=0.625,而8/15=0.533。就像咱们去购物,同样两件羽绒服,一件涨价50,但保暖性可以提升50%;另一件涨价60,保暖性可以提升80%,显然选择后者更划算。

如上图,如果将A和B看成是商品的话,B的性价比高于A。很明显,那些保守型投资者会因为太过于注重风险性,而错过了一次获得更高收益的机会。

可以看出,无论是从风险角度还是收益角度,均值-方差模型都仅考虑了单方面因素,用这种方法,你只能找到了最适合你的基金组合,但这不一定是最优的。

卖了这么久的关子,想必很多读者已经不耐烦了。别急,这次要闪亮登场的就是综合考量风险和收益的选基经典指标——夏普比率。

排排君在《私募学院第5课:金融小白挑选私募基金的正确姿势!》中提到过,夏普比率是衡量私募基金风险的指标之一,比如某只基金的夏普比率是2,这意味着它所投资的股票或债券等每波动1块钱(即承担一个单位的风险),会给该基金带来2块钱(即获得相应的单位收益)的收益。

其计算公式为:夏普比率=(投资组合的预期报酬率-无风险利率)/投资组合的标准差。

比如,一年期国债收益率是3%(咱们一般用1年期国债收益率视为无风险利率),基金组合预期回报是20%,组合的标准差是5%,那么夏普比率则为(20%-3%)/ 5% = 3.4 ,也就是说你的基金组合每承担1个单位的风险,就能为基金组合带来3.4个单位的收益。

夏普比率与均值-方差模型的不同之处在于,夏普比率的本质是尽可能用最小的风险来换取最大的回报。就有点类似于排排君在第一个例子中所提到的“性价比”,而夏普比率就是基金们的性价比,可以说它是一个综合考虑投资组合风险和收益两个因素的指标,这对于成熟的投资者来筛选最优的基金是非常有必要的。

但需要注意的是,夏普比率并没有一个固定的绝对基准值,它的值是相对而言的。所以,我们只需要横向对比不同基金的夏普比率即可,数值越高就意味着你每承担1个单位风险所获取的收益更高,这只基的“性价比”也就越高。

不过,咱们在基金组合建仓时也应该注意:我每往投资组合中增加1只基金,是否会提高夏普比率?也就是说能增加多少单位的净风险收益比。如果能,说明这个基金组合带来的收益提高比带来的波动性的提高要大,投资组合正朝着最优的组合靠拢。如果不能,说明每增加1只基金带来的净风险收益比的边际效益在递减,夏普比率值已趋于极限。此时也差不多是我们完成建仓之时。