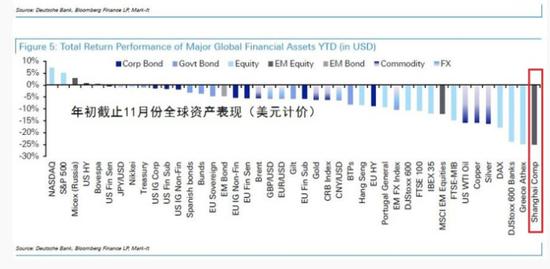

今年即将结束,全球市场无一例外的经历了“滚动熊市”,几乎没有任何资产“善始善终,全身而退”。

新兴市场在2018年前10个月饱受美元走强之苦,发达市场也没好到哪里去,欧洲重要股指跌幅比亚洲重要股指跌幅还大;牛了十年的美股,在最近两月也疯狂回吐涨幅。

展望2019年,多家投行表示并不看好美元、美股等资产,但对大宗商品情有独钟。

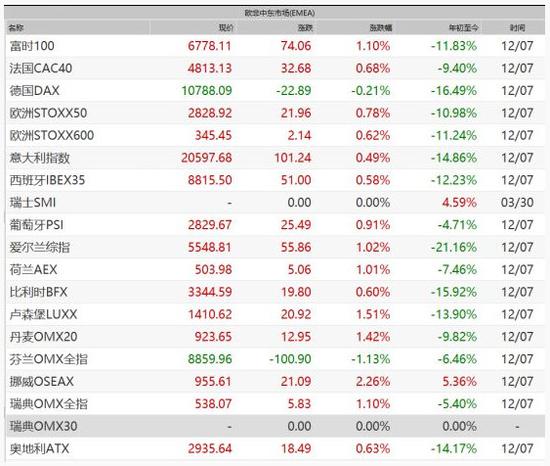

欧股沦陷,“重回18年前”

Wind数据显示,英国富时100指数年初至今下跌了11.83%,触及1999年的位置,回到18年前。意大利指数下跌了14.86%,德国DAX指数下跌16.49%,法国CAC40指数下跌9.40%,西班牙IBEX35指数下跌12.23%。而MSCI欧洲指数竟然下跌达到了15.59%。

在欧洲主要国家股指出现两位数跌幅的同时,欧洲蓝筹股也成为暴跌的主力。由欧盟成员国法国、德国等12国资本市场上市的50只超级蓝筹股——欧洲斯托克50指数表现来看,年初至今已经下跌了10.98%,而现在点位2828点,距离2000年2月份的历史高点5219点,已经跌去46%,几乎腰斩!

在欧洲经济领头羊——德国股市上,德国蓝筹股指DAX的30家上市公司中,17家公司在三季度出现经营利润下滑,其中1家出现亏损,也从侧面反映了德国经济基本面“降温”的趋势。其中,大众、德意志银行、宝马、戴姆勒奔驰、西门子、巴斯夫等德国著名品牌上市公司的股价,跌幅都在两位数以上。

全球市场调查机构IHS Markit日前公布,欧元区11月综合采购经理人指数(PMI)终值从10月的53.1降至52.7,为2016年9月以来最低水平。而企业乐观气氛处于2014年底以来最低,明年经济下行风险升高。

根据11月发布的数据显示,受全球贸易摩擦和国内汽车行业产出下降影响,德国经济三季度环比下跌0.2%,是2015年第一季度以来的首次萎缩。而德国三季度出口萎缩,制造业PMI创32个月新低,综合PMI创近四年新低。

现在,欧盟区核心成员都面临着巨大的经济下行风险。

一直以来,德国经济的表现很大程度决定了欧元区经济的成长或萎缩。虽然三季度欧元区仍保持扩张,但0.2%的环比增速明显低于上半年,“趋冷”的方向与德国一致,全欧洲景气正陷入两年多以来的最低点。

与此同时,欧洲政治动荡风险也在进一步抬高。12月3日,法国“黄背心”抗议活动引发严重骚乱,法国总理菲利普(Edouard Phillippe)当天宣布,暂停包括上调燃油税在内的三种财政措施6个月。未来将寻求在税收和公共支出方面进行公开辩论。而如果下调税收,那么未来的公共财政支出也将下调。

英国退欧一波三折,不确定性较大。

12月11日,英国议会将对此前欧盟委员会通过的脱欧协议进行表决。从目前的情况看,协议获得通过的可能性不大。一旦脱欧协议被否决,英国政府将有最多21天的时间提出新的方案,目前英国国内对第二次公投以及挪威模式的呼声渐起。意大利总理孔特当天将向欧盟委员会主席容克提交修改后的2019年预算案。

总之,在欧股大跌之际,欧洲的基本面还面临着诸多重大问题悬而未决,股市难言乐观。

美股年末疯狂回吐

美股曾经一枝独秀,在上半年欧股震荡和新兴市场大跌时表现尤为突出。不过在10月以来,走向开始出现波折。

上周五,标普500指数(.INX)的50日均线下穿200日均线,形成所谓“死亡交叉”(death cross)。

T3 Live合伙人Scott Redler表示,这意味着股价或将长期处于低位,是真正卖出的信号。上一次出现这一技术形态是在2015年。

此前,由中小盘股组成的罗素2000(IWM)在11月13日形成“死叉”,自那以来下跌了4.4%。11月27日,纳斯达克综指(.IXIC)也出现这一形态,至今下跌1.6%。12月4日(本周二),纳指100(.NDX)也步其后尘。

个股方面,苹果(AAPL)、谷歌母公司Alphabet(GOOG)本周分别下跌5.65%和5.29%,抹去年初以来全部涨幅。

分析称,美股大跌的原因是美债收益率倒挂,引发经济衰退的担忧。

美国国债收益率曲线出现局部“倒挂”,为十一年来首次。截至周五,这一现象主要发生于5年期和3年期国债收益率之间。长期以来,收益率曲线倒挂被视作经济衰退的“先行指标”。

美国谘商会(Conference Board)编制的领先经济指数(LEI)由十个组件组成,其中就包含利差变量——美国10Y国债收益率与联邦基金利差。

据中金公司统计,1955年至今的63年间,美债10年期与1年期收益率发生过10次倒挂,其中9次倒挂后没多久美国就陷入经济衰退。1966-67年的那次倒挂,虽然没有被美国经济研究局(NBER)定义为经济衰退,但1966年美国发生了信贷危机(The Credit Crunch of 1966)。中金研究团队认为,10年期与1年期美债利差倒挂对经济衰退/信贷危机具有超强的预测能力,10发10中。

上述报告称,历史经验看,平均而言“倒挂”到衰退时间约一年半左右。目前,10年期与1年期美债利差为17BP(注:17个基点,即0.17个百分点)。

研究咨询机构CFRA首席投资策略师Sam Stovall表示,市场通常在12月中触及低点。但今年尚不清楚市场是否会在年底大幅反弹。他说:“真正的问题是,我们是否正走向全球衰退,这就是问题所在。统计来看,标普500指数在衰退前七个月见顶。贸易问题是如此不确定。这最终可能成为一个相当有影响力的催化剂。”

投行看多大宗商品2019年表现

巴克莱报告称,当前大多数大宗商品都超卖,价格应该会回升。

高盛发布的“原材料十大交易策略”建议投资者,鉴于大宗商品市场出现前所未有的错位,目前已迎来做多石油、黄金和基础金属的机会。

高盛表示,所有资产类别在没有经济衰退的情况下悉数走低是前所未有的。该机构预计2019年全球GDP仍将保持3.5%的高速增长,且没有证据表明对于大宗商品的需求疲弱,并预测标普GSCI指数(高盛商品指数)总回报率为17%。

美银美林认为,尽管全球宏观环境充满挑战,但大宗商品前景仍然较为乐观。

美林美银在最近一份报告中表示,看跌股票、债券以及美元,看涨现金和商品。一旦利率预期触顶以及EPS预期处于低谷,资产价格将触底。新兴市场货币、韩国综合股价指数、铜以及全球工业股的反弹。

在大宗商品类别中,黄金和原油是机构扎堆看多的香饽饽。

虽然黄金2018年的表现较为坎坷,但是分析师对于2019年黄金的走势并不悲观。高盛已将黄金列入2019年十大最佳大宗商品交易之一。

高盛的预计,受后周期对另类投资组合多元化的需求推动,预计2019年黄金ETF的资金流入量将会扩大,金价将在未来12个月内升至1350美元。与此同时,高盛在报告中表示,2019年的金价展望维持为3个月1250美元/盎司,6个月1300美元/盎司。

高盛指出,ETF需求、央行购买可能推动黄金价格上涨。“现在有越来越多央行自2012年以来首次踏入黄金市场。”

高盛分析师Jeffrey Currie还在11月26日发布的一份报告称:“假如明年美国经济增长如预期般放缓,那么黄金将受益于对防御性资产的更高需求。”

美银美林预计明年黄金的均价将达到1296美元,在美国双重赤字和中国刺激措施的推动下,黄金甚至可能反弹至1400美元高位。

法国农业信贷银行在最新的报告中建议投资者买入黄金,认为汇率波动在短期至中期内将会推动黄金走高。该行策略师Manuel Oliveri在报告中建议投资者在1240美元价位时买入黄金,目标价1420美元。

原油方面,高盛大宗商品主管Currie表示,油价高于50美元/桶符合美国利益,预计油价会上涨;原油市场需要减产100万桶/日。

最新OPEC会议长减产120万桶/日,超出了高盛的预期。

美银美林预计布伦特原油和WTI原油在2019年均价将分别达到70美元/桶和59美元/桶。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:陈悠然 SF104