每逢财报披露期,机构的持仓情况都备受投资者关注,成为散户的投资风向标。截至10月26日,共有千余家上市公司披露了三季报,机构的持仓路径也随之浮出水面。数据显示,截至目前除了证金公司小幅减持外,汇金和QFII均有所增持。

机构持仓路线图

结合上市公司三季报和机构本身的同期持仓报告,从个股的持仓市值变化上看,被机构增仓最多的十只股票分别是贵州茅台、平安银行、恒瑞医药、万华化学、易事特、山西汾酒、依顿电子、*ST华菱、大康农业和圆通速递;持股机构数分别为396家、160家、94家、89家、13家、75家、28家、29家、9家和10家。

上述股票在三季报期间除7月12日以来停牌的易事特和大康农业之外,均录得正收益且涨幅均在10%之上,其中*ST华菱、山西汾酒和万华化学涨幅分别高达130.08%、61.38%和47.17%。从归母净利润情况看,*ST华菱、万华化学归母净利润同比增长率达334.58%和212.41%;易事特、山西汾酒、贵州茅台业绩亦不俗,归母净利润同比增长率分别为93.43%、78.54%、60.31%。

私募人士

“机构介入上述股票核心出发点还是业绩。当然,三季度上述股票二级市场表现好,并不能说明介入的机构获得了多高的收益,反而可能是机构的集中介入带来了股价的上涨。”一位不愿具名的私募人士分析称。

本月以来,上述10只股票表现涨跌互现,除了易事特于7月停牌之外,其余股票4涨5跌。涨幅最大的是贵州茅台,为16.89%;恒瑞医药其次,为10.58%。跌幅最大的是万华化学,本月下跌5%。

私募人士

“机构建仓过程中往往能带来股价的上涨,建仓完毕后,股价波动幅度加大。投资者不能只凭机构动向决定投资标的,仍然要关注个股的业绩、行业的景气度以及未来的发展前景等。”上述私募人士表示。

价值投资抱团

证金

分机构来看,Wind数据显示,证金公司目前出现在了78家公司的股东名单中,其中沪市主板44只,深市主板26只,中小创共8只,持股市值为804.78亿元。证金公司增持了45家,增持市值合计35.31亿元;减持了31家,减持市值为43.36亿元,净减持8.05亿元。

其中,安信信托、山西汾酒、白云山、恒瑞医药、陆家嘴增持市值居前,分别为5.67亿元、4.65亿元、3.15亿元、3.04亿元和2.35亿元;减持市值居前的则是贵州茅台、三安光电、川投能源、天士力和中信银行,分别为15.31亿元、10.42亿元、4.21亿元、3.18亿元和1.78亿元。上述股票三季报期间涨跌互现,并未形成明显的增持股涨、减持股跌的态势。

证金三季度部分增持股票一览

证金三季度部分减持股票一览

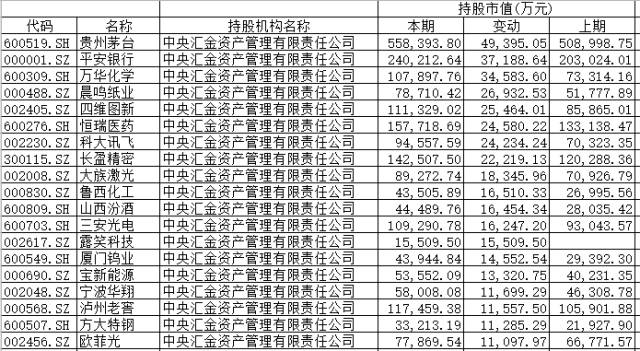

汇金

汇金则出现在468家上市公司股东名单中,合计持股市值逾千亿元。其中沪市主板的持股数量为87只,深市主板61只,中小板220只,创业板100只,中小板和创业板合计占比68.38%,和偏好主板的证金公司形成鲜明对比。

和证金净减持行为不同,汇金三季度净增持了71.79亿元。增持金额前五的股票分别为贵州茅台、平安银行、万华化学、晨鸣纸业和四维图新,上述股票三季度平均涨幅为32.05%。减持市值居前的是三聚环保、海信科龙、华兰生物、长春高新和信立泰,上述股票三季报期间除了长春高新涨15%之外,其余均录得下跌,平均跌幅19.54%。

汇金部分增持股票一览

汇金部分减持股票一览

QFII

QFII则现身88只股票股东榜中,其中沪市主板32只,深市主板13只,中小板28只、创业板15只,合计持股市值为397.64亿元,增持82.78亿元,减持了24.27亿元,净增持58.51亿元。其中QFII增持金额最多的是贵州茅台、恒瑞医药、大参林、深圳机场和全聚德,分别为23.62亿元、10.19亿元、5.09亿元、3.48亿元和3.47亿元。

QFII部分增持股票一览

从上述主力机构持仓看,可谓是英雄所见略同,价值投资抱团的态势越发明显,且集中在传统板块,尤其是酒类股、医药股和金融股之中,而业绩则是上述机构选股的核心依据。

金融消费继续搭台

国金证券首席策略分析师李立峰

国金证券首席策略分析师李立峰表示, A股上市公司业绩仍受益于“原油价格三季度上涨、供给侧改革、消费升级”等因素,2017年上市公司三季报有望延续高景气度。从行业景气度来看,三季报利润增速环比二季度提升的行业,主要集中在建材、造纸、园林、白酒、商贸、家电、重卡、汽车零部件、光伏、LED、光学元件等。

行业配置上,随着三季报业绩逐步披露,李立峰建议从业绩增长确定性来配置消费行业,增加适合于做“年底估值切换”板块的配置,其中受益于消费升级,有持续需求的消费板块有“天然”的估值切换优势。

华鑫证券策略分析师董冰华

华鑫证券策略分析师董冰华指出,二季度中旬以来,由大金融、大消费和周期股推动的大盘上涨,是基于业绩增速与估值匹配的价值投资强逻辑,根基很牢固。其中,银行和保险受益长期基本面改善,大消费龙头股受益消费升级,均为不容易被破坏的强逻辑;周期股核心逻辑的边际效应降低,但周期行业已经度过了最坏的时期,再差也不会多差。

展望后市,董冰华认为,基于稳健的基本面,大金融、大消费将继续搭台,周期股风险不大。