今年以来A股一路走低,8月17日,上证综指收于2668.97点,相较于年初已经下跌了638.21点,跌幅高达19.30%。当前,市场已经跌破2800点多时,处于相对低位,此时布局、基金整体成本较低,整体投资机会也已显现。可是很多投资者开始迷茫了:按市场近几年的风格,在2800点以下布局哪种基金更稳妥呢?在相对低位投资基金,该买价值型、平衡型、还是成长型的呢?今天我们就通过数据给大家看一下。

一、最近一次跌破2800点之后投资哪种基金更赚钱?

上证综指最近一次从相对高位跌破2800点是在2016年的1月26日,当时受市场情绪影响上证综指出现了大幅下挫,当日开盘2907.72点,收于2749.79点,跌幅高达6.42%,后市行情跟如今市场较为相似,上证综指震荡下行,创下了2638.30点的年内新低。那如果在2016年1月26日分别买入价值型基金、平衡型基金和成长型基金他们的表现分别会是怎样的呢?接下来大家看一下我们的统计数据。

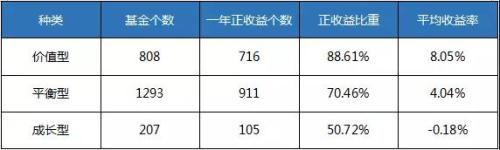

我们选取2016年1月26日之前成立的价值型基金808只,平衡型基金1293只,成长型基金207只,分别对这些基金在2016年1月26日上证综指跌破2800点之后一年的表现做了统计,结果发现在市场上一次处于2800点这个相对低位时,持有价值型基金获得正收益的比重为88.61%,要高于平衡型基金的70.46%和成长型基金的50.72%,而在平均收益率方面价值型基金收益率为8.05%,也好于同期的平衡型基金的4.04%和成长型基金的-0.18%。

(数据来源:Wind,截至日期2018年8月17日,基金分类采用Wind基金投资风格分类,收益率采用复权单位净值增长率计算,采用历史数据统计,不代表未来表现,不作为投资建议。)

二、为什么价值型基金在低位表现更好

1、“低买高卖”的投资策略,价值型基金更重视低位布局

价值投资理论认为,价格在一段时间内可能会与该股票的内在价值相偏离,但从长期来看,股票价格一定会向其内在的价值回归并趋于一致。价值型基金一般都遵循价值投资的投资理念,更偏好有稳定的经常性收入的投资标的。在投资策略上价值型基金一般都遵循“低买高卖”的“价值投资”策略:买入目前价格较内在价值相比低的股票,预期股票价格会重返应有的合理水平,届时卖出获利。这种“低买高卖”的策略使价值型基金更容易在市场从低位回归的过程中更容易收获较高的增长。

2、价值型基金看重投资的安全边际

价值型基金经理往往钟情于营收较为稳定,在市场低位安全边际较高的行业,而较少投资于市盈率、价格收入比等价格倍数过高的股票或公司。在资产经过长时间调整,下跌的风险已经得以释放的时候买入高安全边际的股票、投资安全边际较高的公司,遭受重大损失的可能性就较小,在股市前景不够明朗的时候投资价值型股票,下折幅度可能会更小,这也就解释了为什么在低位期间,即便市场继续调整价值型基金的表现往往也会优于成长型基金。

三、好基将至,把握价值优势

如今股市在2800点以下已徘徊多时,一只价值型基金逢时而生,它就是国联安价值优选股票型证券投资基金(006138)(以下简称“国联安价值优选”)。

1、精选优质标的,收获长期价值

国联安价值优选坚持价值投资理念,采用定量分析与定性分析相结合的方法,优选经营稳健、具有核心竞争优势、具备一定安全边际并且业绩可持续增长的上市公司进行投资。在基金的资金配置方面,本基金的股票投资占基金资产的比例不低于80%,投资于港股通标的股票的比例占股票资产的0-50%;在严格控制基金资产投资风险的前提下,力争获得超越业绩比较基准的稳健回报。

2、专注价值股投资,基金经理很skr

拟任基金经理邹新进,为现任国联安权益投资部总监,证券从业14年,擅长价值型投资。邹新进坚持以性价比为导向的投资方法。他在具体投资上并无行业特殊偏好(周期、消费、成长均可),邹新进认为不同的行业均有着被低估、有增长潜质和长期投资价值的股票,只要挖掘都能找到合适的投资机会。

凭借出色的丰富的资本市场投资经历,邹新进先生于2017年4月荣膺“英华奖-五年期权益类最佳基金经理”,其管理的国联安小盘精选混合基金摘得第十四届中国基金业金牛奖评选——“五年期开放式混合型持续优胜金牛基金”。(获奖来源:中国证券报、中国基金报,2017年4月)

市场处于低位的时候往往也是投资机会显现的时候,此时布局价值型基金的确是一个不错的选择。国联安价值优选(006138)专注长期收益,为广大投资者优选价值,当前正在发行,大家多多关注哦。