?4号文一出来,记者致电地产基金圈的朋友。令中国证券报记者感到讶异的是,朋友们大多呵呵一笑表示木有关系。

4号文一出来,记者致电地产基金圈的朋友。令记者感到讶异的是,朋友们大多呵呵一笑表示木有关系。

4号文停止为“明股实债”资管计划*备案了

[情人节前夕,基金业协会宣布基金业协会不再为向16个热点城市的普通住宅开发项目输血的包括明股实债在内的五类资产管理计划(终于写完了这个长定语)备案了。(《证券期货经营机构私募资产管理计划备案管理规范第4号-私募资产管理计划投资房地产开发企业、项目》)下文称4号文]

业内人士表示:此事不一般!!一大波地产基金将面临业务调整。 2015年—2016年一大波地产基金赖“明股实债”维生。某央企旗下地产基金人士告诉过记者:2016年按投入资金规模算明股实债占了其总业务的三分之二。而随着房地产调控趋严,投资不确定性增加,地产基金越来越渴望固定收益,明股实债的吸引力有增无减。

4号文一出来,记者致电地产基金圈的朋友,但朋友们大多呵呵一笑表示木有关系。(记者咽下了提前准备好的安慰去吃狗粮看电影去了).

后来记者了解到,不是因为这些朋友情商高,心理素质佳,而是他们早准备好了应对方案。

有业内人士透露,业内目前流行一种神奇魔术:能够在指定的时间变股为债,而又不改变股权投资的样子。

【向16个热点城市的普通住宅开发项目输血的明股实债资产管理计划=明股实债资管计划*】

明股实债定义

4号文里说:明股实债是指投资回报不与被投资企业的经营业绩挂钩,不是根据企业的投资收益或者亏损进行分配,而是向投资者提供保本保收益承诺,根据约定定期向投资者支付固定收益,并在满足特定条件后由被投资企业赎回股权或者偿还本息的投资方式,常见形式包括回购、第三方收购、对赌、定期分红等。

投资者表面进行的是“股权投资”(明股),但是收益却是按照债权投资的方式实现的(实债).

为什么要搞明(股)暗(债)两套呢?

对于投资人来说:明股实债优于单纯的股权、债权投资。相比债权投资, 年化收益高于银行贷款。北京一曾经以“明股实债”为主要业务模式的地产基金负责人告诉中国证券报记者,2016年其经手的明股实债投资年化收益8-10%,明显高于银行贷款利率;相比股权投资,操作简单,旱涝保收,不必承担企业项目经营的风险。

对于融资人来说:股权投资不常有。而明股实债明义上是以股权的方式融资的,合规比债权投资简单。投资人喜欢所以融资相对容易。

由于明股实债实质是债权投资,在房地产行业去杠杆、给热点城市房价降温的大背景下,基金业协会宣布不再为这类私募资管计划备案了并不意外。况且“明股实债”这种业务模式身份暧昧,属股还是属债很难说清。一旦遇到公司经营不善、需要进行破产清算,这种身份上的暧昧易引起受益权方面的纠纷。

介于上述原因,业内人士表示:“明股实债”被“管理”迟早的事儿。

地产基金圈子里,大家心照不宣地边做项目边准备替代方案。

“神奇魔术”变股成债

某位资深地产基金人士告诉记者: 目前业内流行一款“神奇魔术”,开发型地产基金多靠它来打擦边球,从而继续以基金业协会宣布不再备案的“明股实债”资管计划*方式投资地产项目。

举个例子,

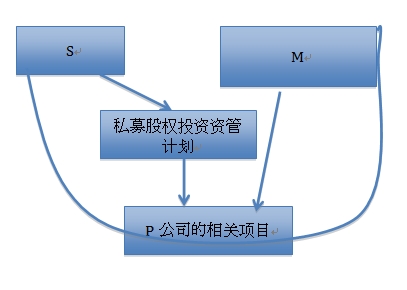

M私募基金作为投资方与P公司 、P公司的唯一股东S签订《增资协议书》。按照协议M以私募资管计划向双方商定的项目进行股权投资。

对于M来说,关键是在增资协议中要加进去回购条款。比如可以加上这样一条条款。M和S商定:投资的项目必须在收到M方注资后N个月开始盖房子。如果到时不能开工开始盖房子,S有权要求S按照M出资时10%的溢价回购他的全部的股权。

这条回购条款看起来稀松平常实际功效神奇。加上这个条款,N个月后M就可以“化股为债”。一旦回购条款被触发。M就可要求S按照回购条款溢价回购他的股权。对于M来说这项投资则将在N个月内为其带来10%的收益。

而回购条款一定会被触发的!!!!为什么?M和S 签订这个条款时大家就知道这个项目不可能在N个月之后开工盖房子。他们特意选定一条前提无法实现的回购条款以确保回购能被触发。

同时,这条回购条款看起来不折不扣的股权溢价回购条款-完全没有“固定收益”的影子 。这项投资一般可以“私募股权投资”资管计划在基金业协会备案备案。 N个月之后,神奇魔术将其转化成“债权”投资。

实现固定收益的关键是回购条款能够被触发。而触发回购条款的关键在于回购条款的条件设置。对于上面那个例子来说,关键中的关键就是“N个月”这个时间设置。

“要选择一个时间使得该项目到期时候必然开不了工又不能看起来太离谱,以免备案时不能通过。这需要依据经验仔细斟酌。”上述地产基金人士说。

“神奇魔术”机关多

上述地产基金人士告诉中国证券报(公众号:xhszzb)记者“神奇魔术”机关很多。

而除了条款的内容,和谁签这个条款也关系重大。他说,一般来说地产基金会选择和项目牵扯的其它股东签这个条款而不和涉及的公司签条款。否则条款可能在法律上被认定为无效。

对此,中公律师事务所专注于股权、债权投资法律事务的律师赵翔向记者解释:

一旦出现纠纷,法院倾向于保护债权人和其它投资者。对于上面那个例子来说,一旦条款侵害了债权人和M、S 之外的投资者的利益则很可能被认定为无效。而如果条款是和P公司签的,那么承诺了M对P公司的特殊权利,就相当于剥夺了债权人和M、S 之外的投资者权利。 这条条款很可能被认定为无效。相对来说和股东签的话只涉及股东之间利益转移,不涉及债权人、其它投资者。被认定为有效条款的可能性较高。

赵翔说,和谁签往往决定着回购条款能否成立。而实际的司法实践一定程度上印证了赵翔的推理。

再举个例子:

2007年11月1日,苏州工业园区海富投资有限公司(“海富公司”)作为投资方与甘肃众星锌业有限公司(后更名为“甘肃世恒有色资源再利用有限公司”,“世恒公司”)、世恒公司当时惟一的股东香港迪亚有限公司(“迪亚公司”)、迪亚公司的法定代表人陆波(也是世恒公司的法定代表人),共同签订了《增资协议书》,协议中包含如下两条条款:

条款一:如果世恒公司2008年实际净利润完不成3000万元,海富公司有权要求世恒公司予以补偿,如果世恒公司未能履行补偿义务,海富公司有权要求迪亚公司履行补偿义务;条款规定了补偿具体计算公式 .

世恒公司2008年度实际净利润未达到《增资协议书》约定的该年度承诺净利润额。2009年12月30日,海富公司向法院提起诉讼,请求判令世恒公司、迪亚公司、陆波向其支付补偿款 .

法院判决决定:《增资协议书》中的约定,如果世恒公司实际净利润低于3000万元,则海富公司有权从世恒公司处获得补偿,并约定了计算公式。损害了公司利益和公司债权人利益,该条约定是无效的。

相反,对赌条款里另一条则被认定为有效。

条款二规定了2010年10月20日前上市及迪亚公司回购海富公司股权的相关约定-以世恒公司的净资产年化收益率是否达到10%确定回购价格。

法院判决决定:迪亚公司对于海富公司的补偿承诺并不损害公司及公司债权人的利益,不违反法律法规的禁止性规定,是当事人的真实意思表示,是有效的。

基于这一层考虑上述资深地产基金届人士在介绍神奇药水时特别指出,这个回购条款必须和“股东”签不能和公司签,前者可增加回购条款被认定为有效的概率。

法律人士: 合规风险大或得不偿失

针对“神奇魔术”,北京大成律师事务所的法律专业人士林日升告诉记者,

基金业协会审核备案材料时,若发现可疑约定,可能通过“反馈意见”的形式要求备案方解释是否违反4号文规定。对于申请备案的私募基金来说,这将延长涉及项目的周期,增加项目完成的不确定性。

除了可能延长项目周期,林日升补充说,此外根据回购条款的具体内容,备案人可能面临“取消会员资格”取消管理人“从业资格”等后果。

“ 根据《私募投资基金管理人登记和基金备案办法(试行)》第三十条,私募基金管理人、 高级管理人员及其他从业人员若被发现在私募基金管理人登记、基金备案及其他信息报送中提供虚假材料和信息,或者隐瞒重要事实,基金业协会视情节轻重可以对私募基金管理人采取警告、行业内通报批评、公开谴责、暂停受理基金备案、取消会员资格等措施,对高级管理人员及其他从业人员采取警告、行业内通报批评、公开谴责、取消从业资格等措施,并记入诚信档案。情节严重的移交中国证监会处理。”

林日升说,包括4号文在内的基金业协会的规范性文件均具有强制性不可忽视,必须并加以重视。

备注:这项投资一般可以“私募股权投资”资管计划在基金业协会备案。——注意这是以股权投资备案的,叫停的是明股实债的备案。这样做来逃避监管的。

(原标题:打擦边球哪家强?地产基金的套路当仁不让!)