通胀幻象

我们听到了越来越多的在美国实施负利率的谈论。在最近的一篇文章中,前美联储主席伯南克就询问到美联储还剩下什么工具用于支撑经济,伯南克尤其是讨论了负利率政策的使用。

我们得首先定义什么叫负利率。名义利率是很简单的。当利率转为负时,我们得到的就是负名义利率。但要得到实际利率情况,我们需要从名义利率中扣除通胀,也就是说移除通胀的幻象。

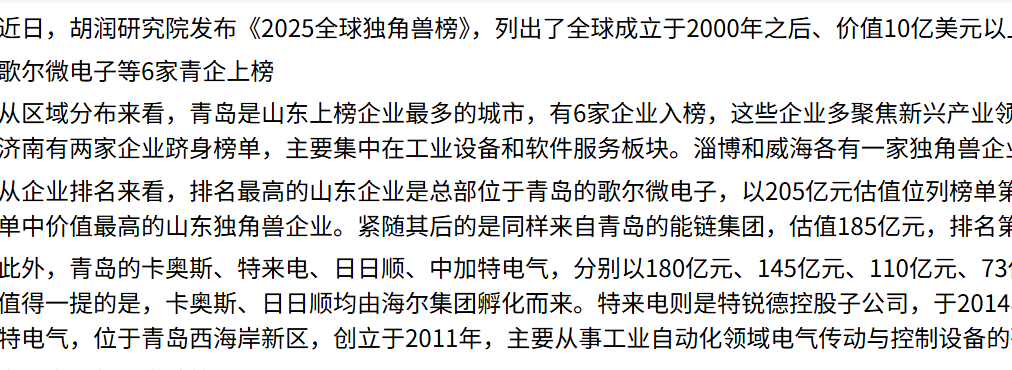

实际有效的联邦基金利率

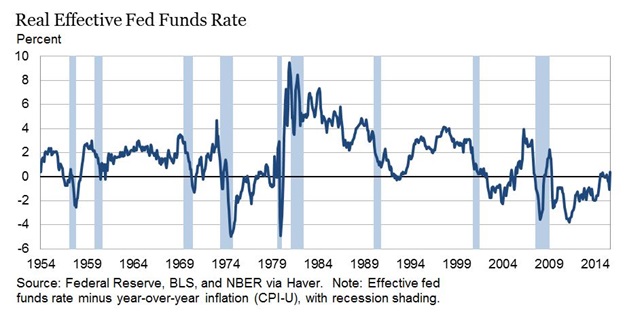

“实际”联邦基金利率(有效的联邦基金利率减去—城市居民消费价格指数的同比变化率)经常会变为负利率,包括自2009年以来的很多时间都是如此。主要的问题在于选择适当的通胀测量方式。由于价格通胀的计算是很主观的,很容易操控,因此,一个可能的办法是调整黄金的名义价格用来计算实际利率。在下面的图表中,你可以看到10年期美国国债的名义收益率对自1962年以来黄金调整后的收益率。

名义国债收益率对黄金调整后实际国债收益率

在文章中,本伯南克表示,“负利率能走多远,最基本的经济限制在于,在一定的程度之外,人们就会选择持有货币,而持有货币是不会有任何利率的。(对大多数人来说,持有大量的货币是不安全也是不方便的,但是在一定的负利率水平,银行或其它机构可从代表客户持有现金上获得费用收益)。根据银行存储大量货币所付出成本的计算,美联储工作人员在2010年得出了这样的结论:美国在银行储备上支付的利率几乎不可能达到比-%0.35还低的水平。

前美联储主席伯南克

对保险箱、现金和黄金需求的上涨

在已经实施了负名义利率的日本,欧盟和瑞士,我们观察到对保险箱和现金的需求上涨了。日本二月份中期负利率起效时,对家庭保险箱的询价量攀升了,尤其是50岁以上的客户。据路透社一篇文章,家用保险箱的销售已经比去年这个时候上升了40%-50%。欧盟也是同样的趋势。欧央行的负利率导致了保险箱需求的攀升。德国银行家对路透社表示,有了保险箱,银行客户就可以存储现金,避免最终不得不为他们的银行余额支付利率。最近,瑞士也出现了同样的势头,不仅仅是在私人投资者中,养老金基金经理中也同样如此。

同时,我们了解到,日本的负利率也助长了对黄金的需求。彭博社报道称,东京银座购物中心区Tanaka Kikinzoku Kogyo K.K贵金属店的总经理Takahiro Ito表示,“许多客户认为最好把他们的储蓄转为黄金这种安全的资产,而不是把储蓄存入银行,换取一个低利率。”

在同一篇文章中,彭博社报道称,2015年,日本消费者购买的黄金量从2014年的17.9公吨上升到了32.8公吨。日本最大的黄金零售商Tanaka Kikinzoku Kogyo K.K 表示,2015年截至3月31日的前三个月里,日本金条的销售量同比上涨了35%,至8192千克。

瑞士提契诺州也同样出现了保险箱公司业务繁荣的情况。随着人们争相把现金换成可以安全锁起来存储的资产,保险箱需求的快速上升也给卢加诺(Lungano)Via Nassa购物街上的珠宝商们带来了生意的兴隆。(购物街Via Nassa上有卡地亚,宝格丽和宝齐莱等奢华珠宝品牌)。彭博社报道称:“瑞士银行和资产管理公司Vontobel Holding AG表示,投资者正在购买越来越多的黄金而不是持有瑞士法郎现金储备。Vontobel首席执行官Zeno Staub称,我们注意到黄金回来了,并受到了投资者的青睐。”

在负利率的环境下,黄金是存储大量现金最好的方式。今天,一金衡制盎司(31.1克)的金币能存储1250美元的现金,而一公斤的金条则能存储39620美元的现金,而一根金条只有你的手掌那么大。

随着现金禁令威胁的隐然在现,并且考虑到一百美元的纸币在美国和加拿大都是最大的币值,人们可以很轻易的就了解到在保险箱中或是床垫下存储黄金的好处。欧盟也有了禁止大面值纸币如500欧元纸币使用的讨论。英国最大面额的纸币仅仅只是50英镑。

40000美元存储在黄金中——黄金不会占用太多空间,并且没有政府能命令其人民忘掉黄金是自由市场的货币。这是其中两个原因,证明黄金是理想的价值存储物。

负利率和现金禁令

但是负利率同样增加了银行进行业务的成本。银行发现把这些成本转移给借款者是很困难的。因此,这实际上削弱了银行系统。这同样也鼓励人们去买进黄金,把黄金保存在银行系统之外,尽管把黄金存储在银行系统之外会带来不便。

正是由于这个原因,一些经济学家把负利率与实物货币禁令联系了起来。为了有效的实施负利率,政府必须对人们的现金实行控制。只需要对软件进行微小的调整,美国便可限制人们从银行中取出的现金金额,,从而实现对电子货币的轻易控制。

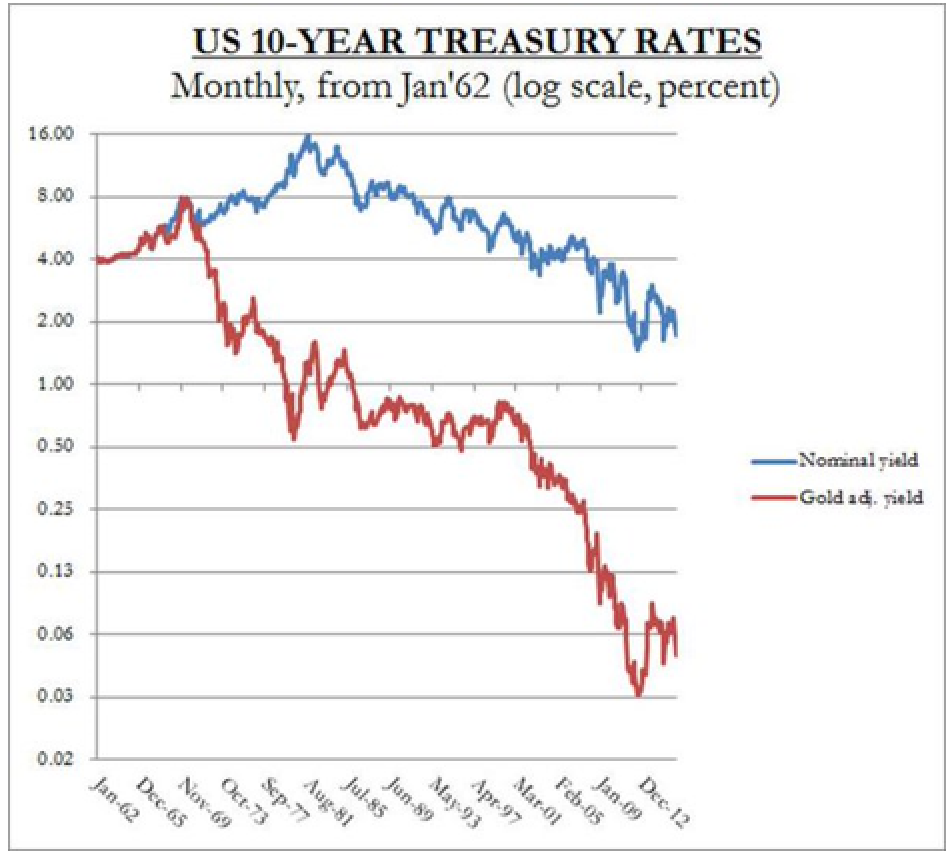

美国可以停止印刷特权货币,但是却不可能轻易的禁止实物货币如黄金和白银。据估计,已经开采出的黄金中,大约有20%以纯金条的形式保存在私人手中。如有必要,大量的珠宝库存也可以用作现金。

黄金持有人和持有形式的估计

结论

在今天的负利率环境中,人们应该更加注意资金的安全返回而不是资金的回报。鉴于负利率的威胁,人们重新发现黄金持有的优势就是很明显的了。在实际利率下跌或是实际利率为负的环境中,黄金的表现会很好。随着持有成本的消失,央行进入负利率的领域越深,黄金受到的支持也就越大。高实际利率会对黄金产生不利影响,但负实际利率对黄金却会产生很有利的影响。

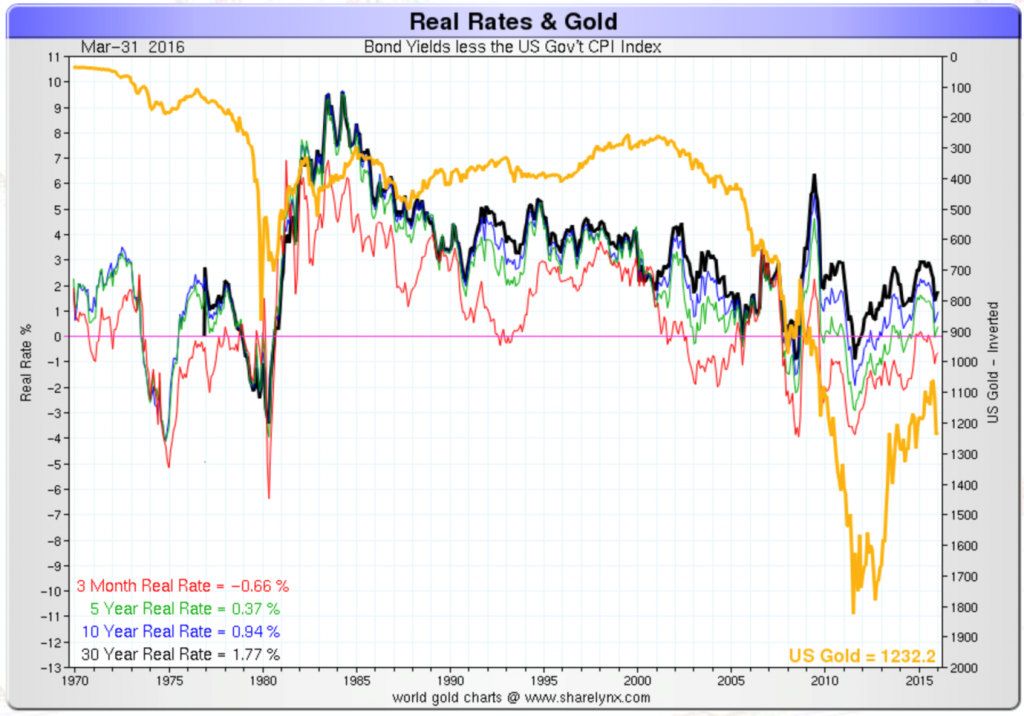

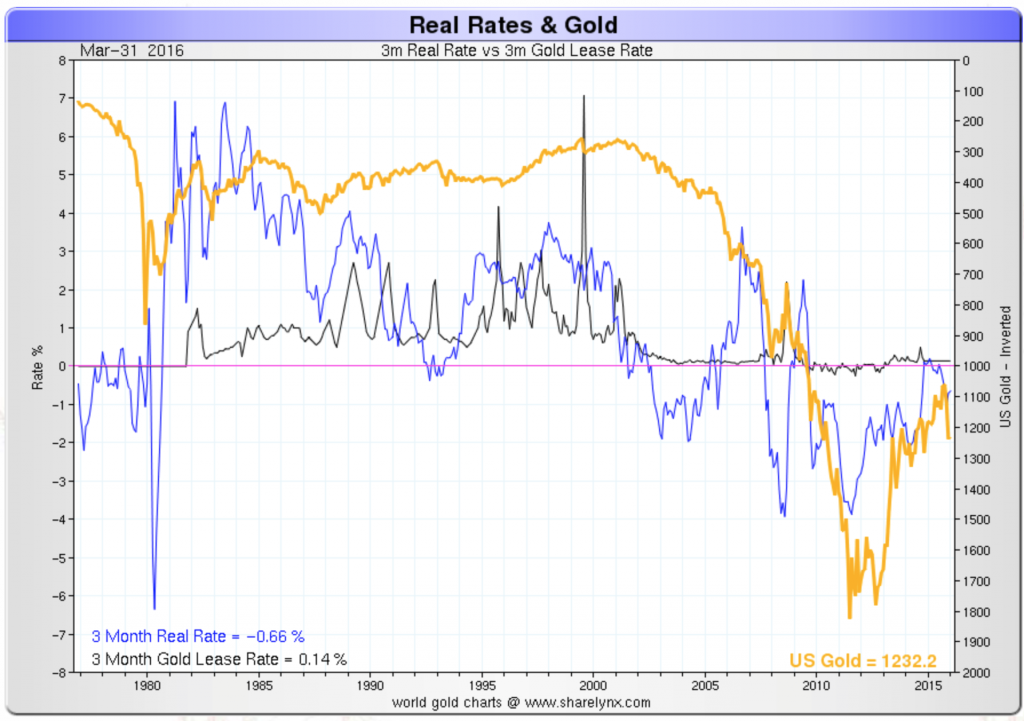

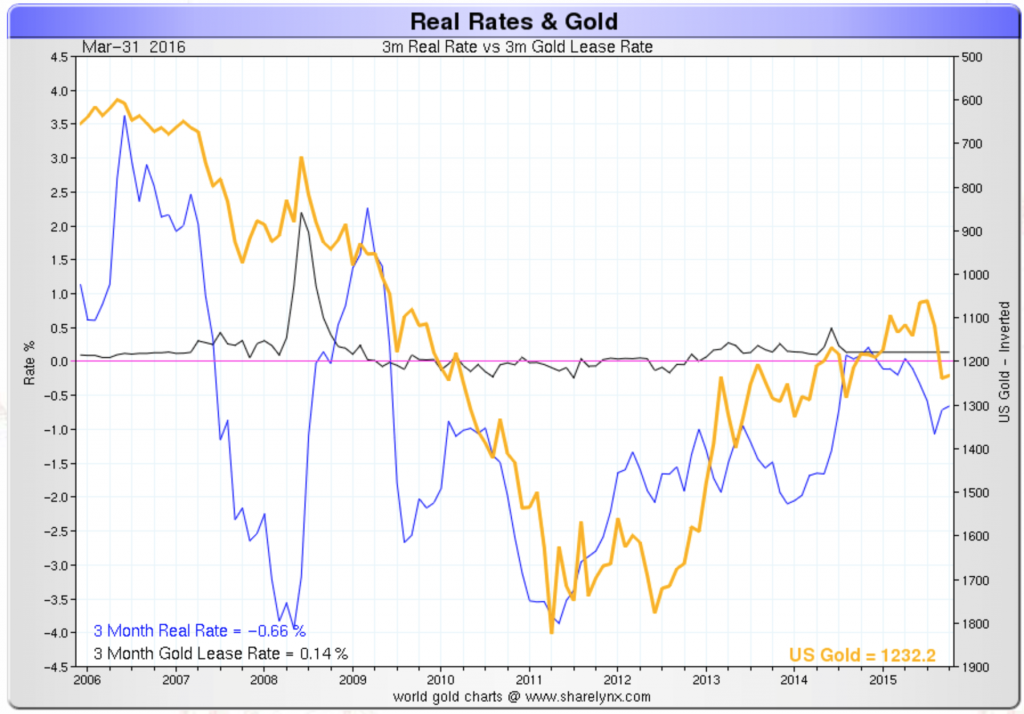

附:实际利率对黄金价格的几张图

实际利率和黄金:美国国债收益率减去CPI对黄金价格

实际利率和黄金:3个月实际利率,3个月黄金租赁利率和黄金价格(1975年到2016年)

实际利率和黄金:3个月实际利率,3个月黄金租赁利率和黄金价格,2006-2016年。